ОАО «НИИАТ» — Расчет норм расхода топлива

Норма расхода топлив и смазочных материалов применительно к автомобильному транспорту подразумевает установленное значение меры его потребления (нормативного расхода топлива) при работе автомобиля конкретной модели, марки или модификации.

Нормы расхода топлив и смазочных материалов на автомобильном транспорте предназначены для расчетов нормативного значения расхода топлив по месту потребления, для ведения статистической и оперативной отчетности, определения себестоимости перевозок и других видов транспортных работ, планирования потребности предприятий в обеспечении нефтепродуктами, для расчетов по налогообложению предприятий, осуществления режима экономии и энергосбережения потребляемых нефтепродуктов, проведения расчетов с пользователями транспортными средствами, водителями и т.д.

При нормировании расхода топлив различают базовое значение расхода топлив, которое определяется для каждой модели, марки или модификации автомобиля в качестве общепринятой нормы, и расчетное нормативное значение расхода топлив, учитывающее выполняемую транспортную работу и условия эксплуатации автомобиля.

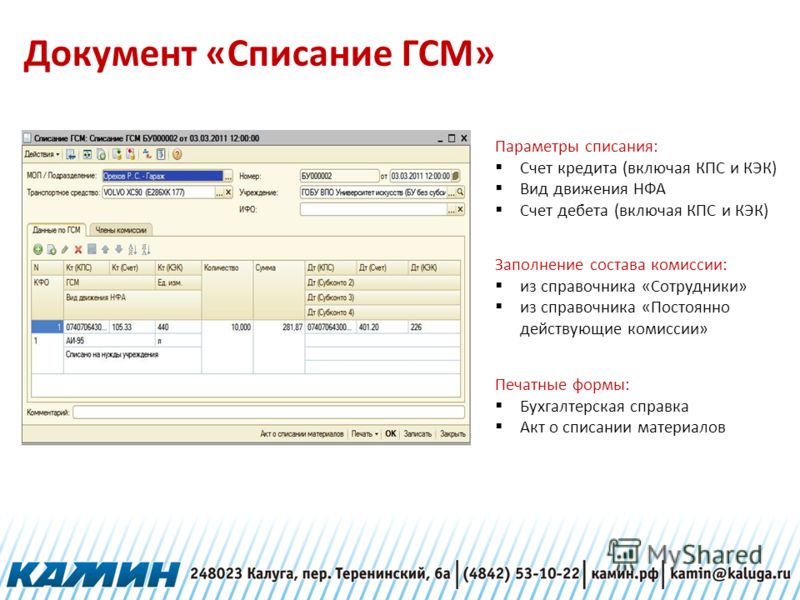

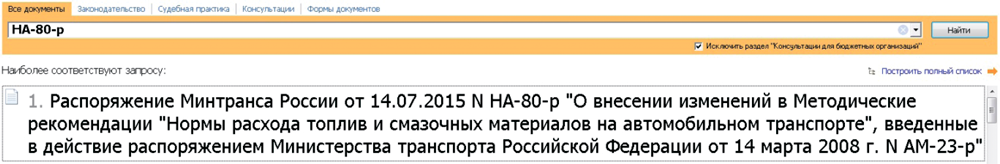

В соответствии с нормативным документом «НОРМЫ РАСХОДА ТОПЛИВ И СМАЗОЧНЫХ МАТЕРИАЛОВ НА АВТОМОБИЛЬНОМ ТРАНСПОРТЕ», утвержденным распоряжением Минтранса России № АМ-23-р от 14 марта 2008 г. (в ред. распоряжений Минтранса России от 14.05.2014 № НА-50-р, от 14.07.2015 № НА-80-р, от 6.04.2018 №НА-51-р, от 20.09.2018 № ИА-159-р), для моделей, марок и модификаций автомобильной техники, поступающей в автопарк страны, на которую Минтрансом России не утверждены нормы расхода топлив (отсутствующие в данном документе), руководители местных администраций регионов и предприятий могут вводить в действие своим приказом нормы, разработанные по индивидуальным заявкам в установленном порядке научными организациями, осуществляющими разработку таких норм по специальной программе-методике.

Специалисты ОАО НИИАТ рассчитывают нормы расходы топлива для моделей, марок и модификаций автомобильной техники по специальной программе-методике Р 031112134-0367-97, утвержденной Минтрансом России. Для выполнения расчета необходимо заполнить заявку по установленной форме и отправить в научно-исследовательский отдел «Применение топливно-смазочных и эксплуатационных материалов (ТСЭМ) в транспортном комплексе».

Нормы расхода топлива на 2018-2019 года

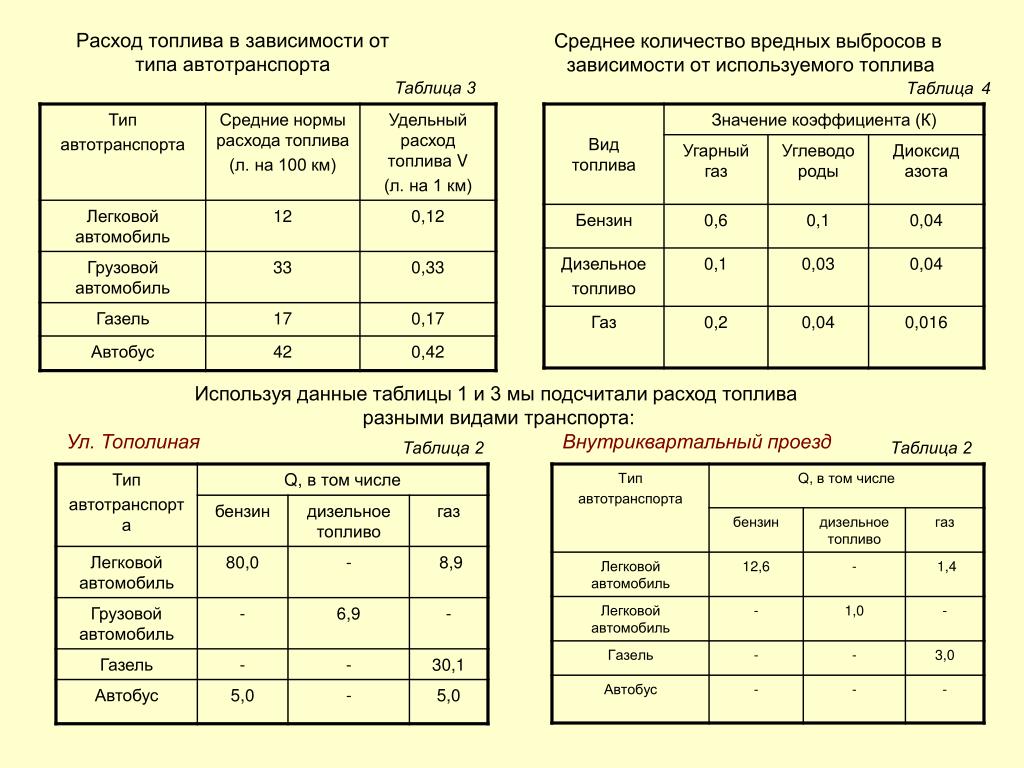

Рассмотрим, какие расчеты нужно выполнить для определения нормы расхода топлива и какие корректировки применить.

- Базовые нормы расхода топлива

- Поправочный коэффициент

- Зимняя норма расхода топлива в 2018 — 2019 годах

- Как рассчитать норму расхода топлива

- Приказ нормы расхода топлива: образец 2018 года

- Таблица норм расхода ГСМ от Минтранса

Базовые нормы расхода топлива в 2018-2019 годах

В 2008 году Минтранс разработал методические рекомендации «Нормы расхода топлива и смазочных материалов на автомобильном транспорте» (распоряжение № 03-2609 от 14.03.2008 года). Организации, эксплуатирующие ТС, должны руководствоваться этими справочными данными и методикой расчета для разработки и утверждения собственных норм расхода топлива по маркам автомобилей. Их следует использовать для исчисления:

- нормативного расхода топлива;

- себестоимости перевозок;

- налоговой базы;

- плановой потребности ГСМ.

В рекомендациях используется понятие базовой нормы — общепринятого объема ГСМ, достаточного для преодоления 100 км на ТС определенной марки, модели и модификации. Зависит этот показатель от конструкции машины, ее типа, сферы использования, имеющихся агрегатов и систем.

При расчете базовой нормы используются типичные маршруты для подобных авто и график движения с соблюдением ПДД. Нормативы определены для ТС с бензиновым или дизельным двигателем в литрах бензина либо дизтоплива. Для авто на сжиженном углеводородном газе 1 л бензина эквивалентен 1.32 л газа. Для функционирующих на компримированном природном газе 1 л бензина эквивалентен 1 л газа.

Таблица Минтранса РФ: Нормы расхода топлива по маркам автомобилей в 2018-2019 годах

Скачать таблицу

Базовые нормы расхода топлива для легковых машин на 100 км пробега приведены в четырех таблицах:

- производства РФ и стран СНГ до 2008 года;

- выпуска России и СНГ после 2008 года;

- иномарки, выпущенные ранее 2008 года;

- иномарки выпуска с 2008 года.

Основные учитываемые показатели для легковых авто:

- Модель, марка, модификация.

- Число и расположение цилиндров.

- Мощность и рабочий объем двигателя.

- Характеристика коробки передач.

Для грузовиков и автобусов вместо базовой применяется транспортная норма. Она включает в себя базовую и зависит от грузоподъемности или массы груза, от планового количества пассажиров. В методических рекомендациях представлены таблицы для: автобусов, грузовых машин, тягачей, автовышек, фургонов, самосвалов, кранов, пожарных и медицинских спецмашин и прочих. Учитываемые показатели те же, что и для легковых авто. Предусмотрены отдельные таблицы для отечественной и импортной техники и в зависимости от даты выпуска (до 2008 года или позже).

Будьте внимательны!

Периодически проверяйте не воруют ли недобросовестные водители учреждения ГСМ, ведь это будут лишние расходы учреждения. Как проверить учет ГСМ и подстраховать себя от списания лишнего объема ГСМ, читайте в статье журнала Учет в учреждении

Поправочный коэффициент

На основе базовых и транспортных норм расхода топлива, утвержденных Минтрансом, каждая организация рассчитывает эксплуатационные, учитывающие реальные обстоятельства использования ТС. Расчет выполняется с применением повышающих и понижающих коэффициентов, содержащихся в методичке Минтранса.

Расчет выполняется с применением повышающих и понижающих коэффициентов, содержащихся в методичке Минтранса.

Повышаются нормы при работе транспорта на дорогах I, II, III категории, имеющих более 5 поворотов на километр — на 10%, на дорогах IV и V категории — до 30%. При обкатке нового автомобиля расход топлива увеличивается на 10%, при перегоне в одиночном состоянии — тоже на 10%, буксировке в спаренном состоянии — на 15%, в строенном — на 20%. Возможно повысить плановый расход топлива на 100 км из-за длительной или интенсивной эксплуатации автомобиля:

- для ТС, проработавших свыше 5 лет или проехавших более 100 тыс. км. — на 5%;

- для ТС, проработавших свыше 8 лет или проехавших более 150 тыс. км. — на 10%.

Расход ГСМ для автомобилей, работающих в городских условиях, повышается в зависимости от количества жителей:

- свыше 5 млн. человек — на 35%;

- от 1 до 5 млн. — на 25%;

- от 250 тыс. до 1 млн. — на 15%;

- от 100 до 250 тыс.

— на 10%;

— на 10%; - до 100 тыс. — на 5%.

Повысить можно норму расхода ГСМ при работе на пониженных скоростях, постоянном маневрировании, использовании кондиционеров и при других обстоятельствах, предусмотренных в Методических рекомендациях.

Норма расхода топлива может быть понижена при определенных условиях. Например, при работе за городом на равнинной местности на дорогах I, II, III категории на 15%. Решение о корректировке базовой или транспортной нормы принимает руководитель учреждения.

Затем выполняется расчет эксплуатационных норм с учетом принятых поправок. Повышающие коэффициенты при этом складываются, а понижающие — вычитаются. Исчисленные нормы утверждаются приказом руководителя и становятся обязательными для всех расчетов, в том числе налогообложения, экономии или перерасхода ГСМ и прочих.

Бухгалтеров всегда волнует вопрос, как организовать учет ГСМ, чтобы не было проблем при проверках. Смотрите ответы на самые популярные вопросы бухгалтеров про оформление путевых листов и учет ГСМ в статье журнала Учет в образовании

Зимняя норма расхода топлива в 2018 — 2019 годах

Эксплуатация автотранспорта в холодное время года требует повышенного расхода бензина или дизельного топлива. Климатические условия в различных регионах РФ отличаются друг от друга, поэтому в каждом из них требуется своя корректировка. В приложении № 2 к методическим указаниям Минтранса показаны предельные размеры надбавок в различных регионах страны. Учитывая эту надбавку, организации нужно рассчитать зимние нормы расхода топлива.

Климатические условия в различных регионах РФ отличаются друг от друга, поэтому в каждом из них требуется своя корректировка. В приложении № 2 к методическим указаниям Минтранса показаны предельные размеры надбавок в различных регионах страны. Учитывая эту надбавку, организации нужно рассчитать зимние нормы расхода топлива.

В европейской части РФ (Москва, Брянская, Владимирская, Ивановская, Калужская области и другие) зимой допустимо повысить норму до 10%, в Тюмени — до 12%. На 15% можно увеличить расход ГСМ в Оренбурге, Красноярском крае, Ханты-Мансийском автономном округе, некоторых районах Сахалинской области и прочих. В Магаданской области, Забайкальском крае, Иркутской области разрешено повышение до 18%. В самых холодных регионах: Чукотский автономный округ, острова Северного Ледовитого океана, Республика Саха, максимально допустимое увеличение составляет 20%.

В Приложении 2 также указан период применения зимних норм: крайние даты и продолжительность. На островах Северного Ледовитого океана это 7 месяцев с 1 ноября по 31 мая, а в Дагестане — всего три месяца с 1 декабря по 1 марта.

Смотрите и скачайте таблицу зимних надбавок по регионам:

Скачать таблицу зимних надбавок по регионам в 2018-2019 годах

Руководитель организации на основании опыта прошлых лет устанавливает даты перехода на зимнюю норму расхода топлива и возвращения к обычным эксплуатационным нормативам. Эти даты не должны выходить за пределы периода, указанного в рекомендациях. Ежегодно издаются приказы руководителей об изменениях норм сначала в большую, а затем в меньшую сторону.

Руководитель устанавливает и процент повышения, используя указанную в рекомендациях цифру, как верхнюю границу. Рассчитанные зимние нормы утверждаются в приказе или в учетной политике.

Как разработать приказ о зимних нормах расхода ГСМ смотрите в статье с заполненным образцом приказа. Там же вы узнаете, как учесть зимнюю замену шин с примерами проводок.

Как рассчитать норму расхода топлива

В рекомендациях Минтранса даются формулы для расчета планового расхода топлива на определенную поездку. Самая простая — для легковых авто:

Самая простая — для легковых авто:

Qн = 0,01×Hs×S × (1 + 0,01×D), где:

- Qн — нормативный расход в литрах;

- Hs — базовая норма на100 км;

- S — пробег автомобиля, км;

- D — снижение или увеличение в процентах.

Пример: авто ГАЗ 3102, 2009 года выпуска проехало по городу с населением 350 тыс. человек 125 км. Нужно определить нормативный расход бензина.

Перед тем, как рассчитать норму расхода топлива, нужно выбрать все данные:

- Hs = 12,3 литра

- S = 125 км

- D = 10% (эксплуатация более 8 лет) + 15% (город с населением от 250 тыс. до 1 млн.) = 25%.

Qн = 0.01×12.3×125 × (1+0.01×25) = 19.2 литра.

В учреждении нужно рассчитать норму расхода по этой машине ГАЗ 3102 со всеми установленными руководителем коэффициентами на 100 км.:

Qн = 0.01×12.3×100 × (1+0.01×25) = 15.4 литра.

Эту норму следует утвердить в приказе. Теперь водитель или бухгалтер, посмотрев в путевом листе пробег за день, неделю или месяц, легко посчитают нормативный расход. Например, на преодоление 540 км. понадобится:

Например, на преодоление 540 км. понадобится:

15.4×540/100 = 83.16 л.

Если учреждение расположено, например, в Курске, на 5 месяцев с ноября по март можно рассчитать и утвердить в приказе зимнюю норму на этот автомобиль:

Qнз = 15.4 × (1+ 0.01×10) = 16.94 л.

При расчете принято максимальное увеличение, допустимое для Курской области. Если автомобиль проехал 540 км в декабре, нормативный расход топлива составит:

16.94×540/100 = 91.48 л.

Эксперты Системы Госфинансы подготовили сервис, где вы выбираете автотранспорт и получаете норму ГСМ с учетом всех условий Минтранса. Сервис сэкономит вам время — он с подробным расчетом нормы для списания. Сервис учитывает срок эксплуатации, капремонт, регион, сезон и т.д., все для правильного расчета норм.

В методических рекомендациях есть формулы расчета для автобусов, грузовиков, спецтехники. Если учреждение эксплуатирует автомобиль, для которого нет базовой или транспортной нормы в документе Минтранса, следует заказать расчет специализированной организации, владеющей соответствующей методикой. На выполнение этой работы нужно заключить договор, полученный от исполнителя документ будет основанием для использования нормы. Его может потребовать ИФНС при проверке обоснованности принятия списанного ГСМ в состав расходов, снижающих базу по налогу на прибыль.

На выполнение этой работы нужно заключить договор, полученный от исполнителя документ будет основанием для использования нормы. Его может потребовать ИФНС при проверке обоснованности принятия списанного ГСМ в состав расходов, снижающих базу по налогу на прибыль.

Скачайте формулы расчета нормы расхода топлива для автобусов, фургонов и других автомобильных средств:

Скачать таблицу формул

Приказ нормы расхода топлива: образец 2018 года

Образец приказа об утверждении зимних норм расхода ГСМ на 2018-2019 год смотрите и скачайте в статье журнала

Нормы расхода ГСМ на 2018 год Минтранс РФ последняя редакция: таблица

В таблице сможете найти нормы расхода ГСМ от Минтранса для автокранов, экскаваторов, погрузчиков, грузовых, а также легковых автомобилей, например, Тайоты Приус, Тайоты Камри, Тайоты Рав 4, man TGA 33.480, Форда Транзит, Форда Куга, Хендай Солярис, МТЗ 82, автомобилей Газель ГАЗ 3307, 3302, 2705, Лады Веста, Лады Ларгус, Лады Гранта, Киа Соренто, Камаз 43118, УАЗ 390995, 390945, УАЗ Патриот, Шевроле Нива, и другие.

| № пп | Субъект Российской Федерации или его часть | Количество месяцев и срок действия зимних надбавок | Предельная величина зимних надбавок не более, % |

| Названия субъектов Российской Федерации даны в соответствии с Конституцией (Основным Законом) Российской Федерации – России с изменениями на 2018 год. | |||

| 1 | 2 | 3 | 4 |

| 1 | Москва | 5.0 01.XI..31.III | 10 |

| 2 | Белгородская область | 4.0 15.XI..15.III | 7 |

| 3 | Брянская область | 5. 0 001.XI..31.III | 10 |

| 4 | Владимирская область | 5.0 01.XI..31.III | 10 |

| 5 | Воронежская область | 5.0 01.XI..31.III | 10 |

| 6 | Ивановская область | 5.0 01.XI…31.III | 10 |

| 7 | Калужская область | 5.0 01.XI…31.III | 10 |

| 8 | Костромская область | 5.0 01.XI…31.III | 10 |

| 9 | Курская область | 5.0 01.XI…31.III | 10 |

| 10 | Липецкая область | 5.0 01.XI…31.III | 10 |

| 11 | Московская область | 5.0 01.XI…31.III | 10 |

| 12 | Орловская область | 5.0 01.XI…31.III | 10 |

| 13 | Рязанская область | 5.0 01.XI…31.III | 10 |

| 14 | Смоленская область | 5. 0 001.XI…31.III | 10 |

| 15 | Тамбовская область | 5.0 01.XI…31.III | 10 |

| 16 | Тверская область | 5.0 01.XI…31.III | 10 |

| 17 | Тульская область | 5.0 01.XI…31.III | 10 |

| 18 | Ярославская область | 5.0 01.XI…31.III | 10 |

| 19 | Санкт-Петербург | 5.0 01.XI..31.III | 10 |

| 20 | Республика Карелия | 5.5 01.XI…15.IV | 12 |

| 21 | Республика Коми (за исключением городского округа Воркуты и городского округа Инты) | 6.0 01.XI…30.IV | 15 |

| 21.1 | Городской округ Воркута и городской округ Инта Республики Коми | 6.5 15.X…30.IV | 15 |

| 22 | Архангельская область (за исключением Ненецкого автономного округа) | 6.0 01. | 15 |

| 23 | Ненецкий автономный округ | 6.0 15.X…15.IV | 18 |

| 24 | Вологодская область | 5.0 01.XI…31.III | 10 |

| 25 | Калининградская область | 4.0 15.XI..15.III | 7 |

| 26 | Ленинградская область | 5.0 01.XI…31.III | 10 |

| 27 | Мурманская область | 6.0 01.XI…30.IV | 15 |

| 28 | Новгородская область | 5.0 01.XI…31.III | 10 |

| 29 | Псковская область | 5.0 01.XI…31.III | 10 |

| 30 | Республика Дагестан | 3.0 01.XII…1.III | 5 |

| 31 | Республика Ингушетия | 3.0 01.XII…1.III | 5 |

| 32 | Чеченская Республика | 3.0 01.XII…1.III | 5 |

| 33 | Кабардино-Балкарская Республика | 3. 0 001.XII…1.III | 5 |

| 34 | Карачаево-Черкесская Республика | 3.0 01.XII…1.III | 5 |

| 35 | Республика Северная Осетия – Алания | 3.0 01.XII…1.III | 5 |

| 36 | Ставропольский край | 3.5 01.XII..15.III | 5 |

| 37 | Республика Башкортостан | 5.5 01.XI…15.IV | 12 |

| 38 | Республика Марий Эл | 5.0 01.XI..31.III | 10 |

| 39 | Республика Мордовия | 5.0 01.XI..31.III | 10 |

| 40 | Республика Татарстан | 5.0 01.XI…31.III | 10 |

| 41 | Удмуртская Республика | 5.0 01.XI…31.III | 10 |

| 42 | Чувашская Республика | 5.0 01.XI…31.III | 10 |

| 43 | Кировская область | 5.5 15.X…31.III | 12 |

| 44 | Нижегородская область | 5. 0 001.XI…31.III | 10 |

| 45 | Оренбургская область | 6.0 15.X…15.IV | 15 |

| 46 | Пензенская область | 5.0 01.XI…31.III | 10 |

| 47 | Пермский край (за исключением Коми-Пермяцкого округа) | 5.5 01.XI…15.IV | 10 |

| 47.1 | Коми-Пермяцкий округ Пермского края | 6.0 01.XI…15.IV | 18 |

| 48 | Самарская область | 5.0 01.XI…31.III | 10 |

| 49 | Саратовская область | 5.0 01.XI…31.III | 10 |

| 50 | Ульяновская область | 5.0 01.XI…31.III | 10 |

| 51 | Курганская область | 5.5 01.XI…15.IV | 10 |

| 52 | Свердловская область | 5.5 01.XI…15.IV | 10 |

| 53 | Тюменская область (за исключением Ханты-Мансийского и Ямало-Ненецкого автономных округов) | 5. 5 501.XI…15.IV | 12 |

| 54 | Ханты-Мансийский автономный округ Тюменской области | 6.5 15.X…30.IV | 18 |

| 55 | Ямало-Ненецкий автономный округ Тюменской области | 6.5 15.X…30.IV | 18 |

| 56 | Челябинская область | 5.5 01.XI…15.IV | 10 |

| 57 | Республика Алтай | 5.5 01.XI…15.IV | 15 |

| 58 | Республика Бурятия | 6.0 01.XI…30.IV | 18 |

| 59 | Республика Тыва | 6.0 01.XI…30.IV | 18 |

| 60 | Республика Хакасия | 6.0 01.XI…30.IV | 18 |

| 61 | Алтайский край | 5.5 01.XI…15.IV | 15 |

| 62 | Красноярский край (за исключением Таймырского Долгано-Ненецкого, Эвенкийского, Туруханского, Северо-Енисейского районов) | 5.5 01. | 15 |

| 62.1 | Таймырский Долгано-Ненецкий район Красноярского края | 7.0 15.X…15.V | 18 |

| 62.2 | Эвенкийский район Красноярского края | 7.0 15.X…15.V | 18 |

| 62.3 | Туруханский район Красноярского края | 7.0 15.X…15.V | 18 |

| 62.4 | Северо-Енисейский район Красноярского края | 7.0 15.X…15.V | 18 |

| 63 | Иркутская область | 6.0 01.XI…30.IV | 18 |

| 64 | Кемеровская область | 6.0 01.XI…30.IV | 15 |

| 65 | Новосибирская область | 5.5 01.XI… 15.IV | 12 |

| 66 | Омская область | 5.5 01.XI… 15.IV | 12 |

| 67 | Томская область | 5.5 01.XI… 15.IV | 12 |

| 68 | Забайкальский край | 6. 0 001.XI…30.IV | 18 |

| 69 | Республика Саха (Якутия) | 7.0 15.X…15.V | 20 |

| 70 | Приморский край | 5.5 01.XI…15.IV | 12 |

| 71 | Хабаровский край (за исключением Охотского района) | 5.5 01.XI…15.IV | 12 |

| 71.1 | Охотский район Хабаровского края | 6.5 15.X…30.IV | 18 |

| 72 | Амурская область | 6.0 01.XI…30.IV | 15 |

| 73 | Камчатский край | 6.0 01.XI…30.IV | 15 |

| 74 | Магаданская область | 6.5 15.X…30.IV | 18 |

| 75 | Сахалинская область (за исключением Курильского, Ногликского, Охинского, Северо-Курильского, Южно-Курильского районов) | 5.0 15.XI…15.IV | 12 |

| 75.1 | Курильский район Сахалинской области | 6.0 01. | 15 |

| 75.2 | Ногликский район Сахалинской области | 6.0 01.XI…30.IV | 15 |

| 75.3 | Охинский район Сахалинской области | 6.0 01.XI…30.IV | 15 |

| 75.4 | Северо-Курильский район Сахалинской области | 6.0 01.XI…30.IV | 15 |

| 75.5 | Южно-Курильский район Сахалинской области | 6.0 01.XI…30.IV | 15 |

| 76 | Еврейская автономная область | 5.5 01.XI…15.IV | 12 |

| 77 | Чукотский автономный округ | 6.5 15.X…30.IV | 20 |

| 78 | Острова Северного Ледовитого океана и морей районов Крайнего Севера | 7.0 01.XI…31.V | 20 |

| 79 | Республика Адыгея | 3.0 01.XII…1.III | 5 |

| 80 | Республика Калмыкия | 5.0 15.X…15.III | 10 |

| 81 | Краснодарский край | 3. 0 001.XII…1.III | 5 |

| 82 | Астраханская область | 5.0 15.X…15.III | 10 |

| 83 | Волгоградская область | 5.0 15.X…15.III | 10 |

| 84 | Ростовская область | 4.0 15.XI..15.III | 7 |

| 85 | Республика Крым | 4.0 01.XI..01.III | 5 |

| 86 | Город Севастополь | 4.0 01.XI..01.III | 5 |

Нормы расхода топлива на 2017 год (Минтранс РФ, последняя редакция)

Нормы расхода топлива на 2017 год (Минтранс РФ, последняя редакция)

Рассмотрим нормы расхода топлива на 2017 год (Минтранс РФ, последняя редакция), а затем расскажем, что предусмотреть в приказе о нормах топлива в 2017 году. В нем нужна ссылка на актуальные нормативы

Какие нормы расхода топлива на 2017 год (Минтранс РФ, последняя редакция)

Нормы расхода топлива, утвержденные Минтрансом, не меняли больше года (распоряжение Минтранса от 14. 07.2015 г. № НА-80-р). Тогда документ дополнили новыми марками машин, а для компаний, которые работают в городах с населением свыше 5 млн чел., увеличили повышающий коэффициент.

07.2015 г. № НА-80-р). Тогда документ дополнили новыми марками машин, а для компаний, которые работают в городах с населением свыше 5 млн чел., увеличили повышающий коэффициент.

Использование нормативов Минтранса — право, а не обязанность компании. Это давно признал Минфин (письмо от 30.01.13 № 03-03-06/2/12). Тем не менее, есть три веские причины учитывать нормы расхода топлива на 2017 год (Минтранс РФ, последняя редакция). Во-первых, это проще, ведь не надо проводить контрольные заезды каждого нового автомобиля. Во-вторых, по старым машинам нормы можно увеличить, если в распоряжении они выше, чем сейчас у компании. В-третьих, к нормам Минтранса у инспекторов точно не будет вопросов.

Совет

Нормы расхода топлива на зиму можно повысить. Но если сами нормы организация установила по распоряжению № АМ-23-р, то и повышающие коэффициенты стоит определить по этому же документу. Например, для Москвы зимний коэффициент равен 10 процентам.

Нормы расхода топлива на 2017 год: таблица

Скачать полную таблицу — нормы расхода топлива на 2017 год в последней редакции Минтранса

| Модель, марка, модификация автомобиля | Базовая норма, л/100 км | Топливо |

| ВАЗ-1111 «Ока» | 6,5 | Б |

| ВАЗ-11113 «Ока» (ВАЗ-11113-2L-0,75-35-4М) | 5,6 | Б |

| ВАЗ-11183 «Калина» (ВАЗ-21114-4L-1,596-81-5М) | 8,0 | Б |

| ВАЗ-2104 | 8,5 | Б |

ВАЗ-21041 (ВАЗ-21067. 10-4L-1,568-74,5-5М) 10-4L-1,568-74,5-5М) | 9,1 | Б |

| ВАЗ-21043 (ВАЗ-2103-4L-1,45-71-5М) | 8,3 | Б |

| ВАЗ-21043 (ВАЗ-2103-4L-1,451-71,5-4М) | 9,0 | Б |

| ВАЗ-2105, -21051, -21053 | 8,5 | Б |

| ВАЗ-2106 (ВАЗ-2106-4L-1,57-75,5-5М) | 8,5 | Б |

| ВАЗ-2106 (ВАЗ-2106-4L-1,57-75,5-4М) | 9,0 | Б |

| ВАЗ-21061 | 9,0 | Б |

| ВАЗ-21063 (ВАЗ-2130-4L-1,77-82-5М) | 9,0 | Б |

Как составить приказа о нормах расхода топлива на 2017 год

Чтобы обновить лимиты, нужен особый приказ о нормах топлива, который можно составить в произвольной форме.

Приказ о нормах топлива должен содержать ссылку на распоряжение Минтранса России от 14. 03.08 № АМ-23-р с актуальными нормативами. Там же следует отметить, что компания устанавливает нормы именно в соответствии с этим документом. Затем написать, для каких автомобилей компания определяет лимиты расхода бензина.

03.08 № АМ-23-р с актуальными нормативами. Там же следует отметить, что компания устанавливает нормы именно в соответствии с этим документом. Затем написать, для каких автомобилей компания определяет лимиты расхода бензина.

Если машин несколько, проще всего оформить нормы таблицей. В приказе надо записать точные марки автомобилей. В распоряжении немало машин со схожими названиями, но разными модификациями. Нормы расходов на бензин у них разные. Если ошибиться с маркой, можно завысить расходы.

Чтобы не переписывать приказ о нормах списания топлива каждый сезон, можно установить в нем сразу и летние нормы, и зимние надбавки. И прописать, с какого и по какое число они действуют. Но год не указывайте. Тогда переделывать приказ не надо будет до тех пор, пока не изменятся состав автопарка компании, базовая норма расхода, пробег машины или город, в котором используют транспорт. Образец приказа о бессрочных нормах ГСМ.

В заключение стоит записать, кто будет контролировать экономный расход топлива и вести документацию. Водителей необходимо ознакомить с приказом.

Образец приказа о нормах расхода топлива на 2017 год (последняя редакция)

Как списывать ГСМ по нормам расхода топлива на 2017 год

Чтобы списать расходы на бензин, нужен правильно оформленный путевой лист. Можно использовать утвержденную форму или разработать самостоятельно (постановление Госкомстата России от 28 ноября 1997 г. № 78, ст. 9 Федерального закона от 6 декабря 2011 г. № 402-ФЗ). Автотранспортные компании составляют их ежедневно на каждую смену (раздел 2 Указаний, утв. постановлением Госкомстата № 78). Остальные вправе установить другую периодичность, но не реже одного раза в месяц (п. 10 приказа Минтранса России от 18 сентября 2008 г. № 152, письмо Минфина России от 30 ноября 2012 г. № 03-03-07/51).

Важно!

Рискованно признавать все расходы на горючее, если в компании есть нормы

Среди обязательных реквизитов путевого листа нет информации о нормативах расхода топлива (приказ Минтранса России от 18 сентября 2008 г. № 152). Но если компания сама установила нормы, она должна их соблюдать. Километраж в путевых листах показывает, что расход топлива превышает нормативы. В этом случае компания не должна признавать в налоговом учете стоимость сверхнормативного бензина (постановление Арбитражного суда Северо-Кавказского округа от 25 сентября 2015 г. по делу № А53-24671/2014).

Для расчета нормы топлива предусмотрены различные надбавки. Например, для машин с кондиционером, за работу в зимнее время (распоряжение Минтранса № АМ-23-р). Компании, которые применяют сразу несколько надбавок, иногда перемножают их между собой. Но их надо складывать. Иначе вы завысите расходы и занизите налог на прибыль.

Есть также надбавки, которые нельзя применять одновременно. Например, зимнюю надбавку нельзя прибавить к коэффициенту, который действует для машин с кондиционером (п. 5 Методических рекомендаций из распоряжения Минтранса № АМ-23-р).

Можно ли списать в расходы бензин, который потратили на прогрев машин зимой, если в течение месяца эти автомобили не использовали? Да, можно как прочие (подп. 11 п. 1 ст. 264 НК РФ). Издайте приказ, в котором установите норму списания бензина на прогрев машины. Для учета расходов разработайте документ, который подтвердит факт прогрева двигателя. Это могут быть, например, акт или ведомость с указанием даты и времени прогрева (ч. 4 ст. 9 Федерального закона от 6 декабря 2011 г. № 402-ФЗ). Форму документа приложите к учетной политике.

Купили автомобиль в лизинг. На нем ездит директор по служебным делам. Надо ли брать с него путевые листы, чтобы мы могли учесть расходы на горючее? Да, надо. Расходы на ГСМ должны быть подтверждены документально (подп. 11 п. 1 ст. 264, ст. 252 НК РФ). Путевой лист подтверждает маршрут движения машины, километраж и объем потраченного топлива. Этот документ должны заполнять все сотрудники, которые используют машины, в том числе и директор. Можно использовать типовой бланк по форме № 3, утвержденной постановлением Госкомстата России от 28 ноября 1997 г. № 78. Но компания вправе самостоятельно разработать этот первичный документ (ст. 9 Федерального закона РФ от 6 декабря 2011 г. № 402-ФЗ).

Работодатель узнал, что сотрудник использовал служебную машину в личных целях, и взыскал с него расходы на бензин. Восстанавливать ли НДС по горючему, который ранее приняли к вычету? Безопаснее восстановить налог. Как мы выяснили, на этом настаивают в Минфине. В перечне случаев, когда НДС восстанавливают, такой ситуации нет. Но бензин не использовали в операциях, облагаемых НДС (п. 3 ст. 170, п. 2 ст. 171 НК РФ).

http://www.glavbukh.ru/art/25504-qqqm10y16-normy-rashoda-topliva-na-2017…

Распоряжение Минтранса России от 20.09.2018 N ИА-159-р «О внесении изменения в Методические рекомендации «Нормы расхода топлив и смазочных материалов на автомобильном транспорте», введенные в действие распоряжением Министерства транспорта Российской Федерации от 14 марта 2008 г. N АМ-23-р»

МИНИСТЕРСТВО ТРАНСПОРТА РОССИЙСКОЙ ФЕДЕРАЦИИ

РАСПОРЯЖЕНИЕ

от 20 сентября 2018 г. N ИА-159-р

О ВНЕСЕНИИ ИЗМЕНЕНИЯ

В МЕТОДИЧЕСКИЕ РЕКОМЕНДАЦИИ «НОРМЫ РАСХОДА ТОПЛИВ

И СМАЗОЧНЫХ МАТЕРИАЛОВ НА АВТОМОБИЛЬНОМ ТРАНСПОРТЕ»,

ВВЕДЕННЫЕ В ДЕЙСТВИЕ РАСПОРЯЖЕНИЕМ МИНИСТЕРСТВА ТРАНСПОРТА

РОССИЙСКОЙ ФЕДЕРАЦИИ ОТ 14 МАРТА 2008 Г. N АМ-23-Р

Внести изменение в Методические рекомендации «Нормы расхода топлив и смазочных материалов на автомобильном транспорте», введенные в действие распоряжением Министерства транспорта Российской Федерации от 14 марта 2008 г. N АМ-23-р, согласно приложению к настоящему распоряжению.

Первый заместитель

Министра транспорта

Российской Федерации

И.С.АЛАФИНОВ

Приложение

к распоряжению Минтранса России

от 20 сентября 2018 г. N ИА-159-р

ИЗМЕНЕНИЕ,

ВНОСИМОЕ В МЕТОДИЧЕСКИЕ РЕКОМЕНДАЦИИ «НОРМЫ РАСХОДА

ТОПЛИВ И СМАЗОЧНЫХ МАТЕРИАЛОВ НА АВТОМОБИЛЬНОМ ТРАНСПОРТЕ»,

ВВЕДЕННЫЕ В ДЕЙСТВИЕ РАСПОРЯЖЕНИЕМ МИНИСТЕРСТВА ТРАНСПОРТА

РОССИЙСКОЙ ФЕДЕРАЦИИ ОТ 14 МАРТА 2008 Г. N АМ-23-Р

Пункт 7 дополнить абзацами следующего содержания:

«Базовая норма расхода топлива на пробег автомобиля определяется одним из следующих способов:

по данным, представленным в подпунктах 7.1, 7.1.1, 7.2, 7.2.1 настоящих методических рекомендаций;

по данным расхода топлива, представленного заводом-изготовителем легкового автомобиля и полученного по всемирной согласованной процедуре испытаний транспортных средств малой грузоподъемности WLTP (Worldwide harmonized Light vehicles Test Procedures) в соответствии с Глобальными правилами Организации Объединенных Наций N 15 «Всемирная согласованная процедура испытания транспортных средств малой грузоподъемности» <1>;

———————————

<1> Глобальные технические правила, касающиеся всемирной согласованной процедуры испытаний транспортных средств малой грузоподъемности http://www.unece.org/trans/main/wp29/wp29wgs/wp29gen/wp29glob_registry.html

по данным расхода топлива, представленного заводом-изготовителем легкового автомобиля и полученного в соответствии с процедурой испытаний, описанной в приложении 6 к Правилу Организации Объединенных Наций N 101 «Единообразные предписания, касающиеся официального утверждения легковых автомобилей, приводимых в движение только двигателем внутреннего сгорания либо приводимых в движение гибридным электроприводом, в отношении измерения объема выбросов двуокиси углерода и расхода топлива и/или измерения расхода электроэнергии и запаса хода на электротяге, а также транспортных средств категорий M1 и N1, приводимых в движение только электроприводом, в отношении измерения расхода электроэнергии и запаса хода на электротяге» <2> (далее — Правило ООН N 101), с учетом поправочных коэффициентов KHs:

———————————

<2> Единообразные предписания, касающиеся официального утверждения легковых автомобилей, приводимых в движение только двигателем внутреннего сгорания либо приводимых в движение гибридным электроприводом, в отношении измерения объема выбросов двуокиси углерода и расхода топлива и/или измерения расхода электроэнергии и запаса хода на электротяге, а также транспортных средств категорий M1 и N1, приводимых в движение только электроприводом, в отношении измерения расхода электроэнергии и запаса хода на электротяге (http://www.unece.org/fileadmin/DAM/trans/main/wp29/wp29regs/2015/R101r3r.pdf)

Hs = KHs x QR101,

где

Hs базовая норма расхода топлива, л/100 км;

QR101 расход топлива по данным завода-изготовителя, полученным в соответствии с процедурой испытаний, описанной в приложении 6 к Правилу ООН N 101, л/100 км;

KHs поправочный коэффициент, учитывающий характеристики колесных транспортных средств (таблица 7).

Таблица 7. Поправочные коэффициенты KHs для расчета базовой нормы расхода топлив по данным завода-изготовителя, полученным в соответствии с процедурой испытаний, описанной в приложении 6 к Правилу ООН N 101

Характеристики легкового автомобиля | Поправочные коэффициенты KHs |

Бензиновые легковые автомобили | |

Рабочий объем цилиндров двигателя менее 1,4 л. | 1,24 |

Рабочий объем цилиндров двигателя от 1,4 л. до 2,0 л. | 1,15 |

Рабочий объем цилиндров двигателя более 2,0 л. | 1,07 |

Дизельные легковые автомобили | |

Рабочий объем цилиндров двигателя менее 1,4 л. | 1,26 |

Рабочий объем цилиндров двигателя от 1,4 л. до 2,0 л. | 1,21 |

Рабочий объем цилиндров двигателя более 2,0 л. | 1,14 |

Газомоторные легковые автомобили | |

Газомоторные легковые автомобили, использующие сжиженный газ | 1,16 |

Газомоторные легковые автомобили, использующие сжатый природный газ | 1,36 |

«.

нормы списания гсм lifan

Нормы списания ГСМ 2020 года Приказ

Какие нормы списания ГСМ нужно использовать в организации Кто и как их устанавливает Бухгалтерский учет ГСМ Пример собственного расчета расхода топлива

Get PriceEmail contactнормы списания гсм lifan

золы, мельница конусная дробилка кмд 1750 технические данные нормы списания гсм lifan ЧАТ ОНЛАЙН Приказ минтранса по нормам расхода топлива 2018, ГСМ 2018

Get PriceEmail contactнормы списания гсм lifan

нормы списания гсм lifan Споры о необходимости применения норм для целей налогообложения при списании ГСМ ведутся давноЗдравствуйте, помогите найти нормы расхода ГСМ на авто LIFAN

Get PriceEmail contactНорма списания гсм пример расчета

Расчет нормы списания гсм пример Из путевого листа установлено, что автомобильсамосвал МАЗ5551 совершил пробег 165 км, выполнив при этом m = 10 ездок с грузом

Get PriceEmail contactСписание ГСМ автопогрузчика Бухгалтер

Списание ГСМ производится следующими документами1 Внутренний приказ по предприятию о нормах списания ГСМ для погрузчиков Порядок учета и списания ГСМ по путевым листам в годах

Get PriceEmail contactАкт на списание дизельного топлива образец

Нормы списания ГСМ на легковые автомобили рассматриваются на этой странице Дизельного топлива Дизельное топливо списывается соответственно утвержденным на

Get PriceEmail contactНормы расхода топлива ГСМ на 2020 год: минтранс

Нормы расхода топлива ГСМ на 2020 год: Минтранс РФ, последняя редакция Таблица нормы расходов топливаСкчать таблицу норм расхода топлива Где скачать нормативную таблицу расходов топлива

Get PriceEmail contactНормы списания ГСМ 2020 в таблице Минтранс РФ

Например, применять значения для расчета списания ГСМ при ремонте, настройке или испытании недопустимо Для технологических целей следует установить дополнительные нормы

Get PriceEmail contactПриказ на списание ГСМ по нормам: образец

Приказ минтранса нормы списания гсм Инфо АМ23р К примеру, в приказном документе может быть прописан тот факт, что при выходе из строя средств техники измерения по расходу топлива

Get PriceEmail contactII Нормы расхода топлив для автомобилей

II НОРМЫ РАСХОДА ТОПЛИВ ДЛЯ АВТОМОБИЛЕЙ (в ред распоряжения Минтранса России от 14072015 N НА80р) (см текст в предыдущей редакции) 4 Нормы расхода топлив могут устанавливаться для каждой модели, марки и модификации

Get PriceEmail contactНормы списания ГСМ

Действующие нормы списания ГСМ на след автомобили нужны: HONDA CRV, CHEVROLE AVEO, LIFAN X60, HYUNDAI MATRIX

Get PriceEmail contactпродажа щековых самоходных дробилок бу

исследуем и производим высокоэффективную щековую дробилку серии HJ, на основе передовых

Get PriceEmail contactНовые нормы расхода ГСМ

Минтранс утвердил новые Нормы расхода топлив и смазочных материалов на автомобильном транспорте Ежедневно данные из товарных накладных, счетовфактур, актов, УПД приходится вручную переносить с бумаги и сканов в

Get PriceEmail contactПриказ ГСМ 2017

Основным документом, рекомендующим нормы расхода ГСМ, является распоряжение Минтранса России от 14032008 № АМ23р «О введении в действие методических рекомендаций „Нормы расхода топлив и смазочных материалов на

Get PriceEmail contactРассчет норматива списания гсм klimatdiskont

Рассчет норматива списания гсм Обновлено Июль 19, 2020 Как перейти на новые правила Чтобы начать применять новые нормы, издайте приказ в произвольной форме (см образец ниже

Get PriceEmail contactскачать katalog железной руды дробилка завод

цена машины дробилки железной руды в Малайзии цена железной руды дробилки машины в чили в железной руды дробилки цены машины для продажи SKD железной руды дробилка в Малайзии скачать Katalog железной руды

Get PriceEmail contactдобыча конусные дробилки австралийские

конус дробилки стандарты и процед Добыча конусная дробилка австралийские В Китае и добыча, и Подробная информация дробилка молотковая а 1д Устройство оснований аэродромов ГОСТы (стандарты) Ведущий инженер группы

Get PriceEmail contactВнутренний поиск 3433

Cистема поиска Программноаппаратный комплекс с вебинтерфейсом, предоставляющий возможность поиска информации в интернете

Get PriceEmail contactсамодельный сушильный барабан для щебня

Описание «сушилка щебня» Сушильной камерой в барабанных сушилках служит барабан

Get PriceEmail contactО внесении изменений и дополнений в

О внесении изменений и дополнений в постановление Правительства Республики Казахстан от 11 августа 2009 года № 1210 «Об утверждении норм расходов горючесмазочных материалов и расходов на содержание автотранспорта»

Get PriceEmail contactНормы списания ГСМ

Действующие нормы списания ГСМ на след автомобили нужны: HONDA CRV, CHEVROLE AVEO, LIFAN X60, HYUNDAI MATRIX

Get PriceEmail contactсколько стоит смд м

Сколько стоит стяжка пола Пол является основой, которая должна быть идеально ровной Выбоины, перепады, трещины исправляются стяжкой,

Get PriceEmail contactскачать katalog железной руды дробилка завод

цена машины дробилки железной руды в Малайзии цена железной руды дробилки машины в чили в железной руды дробилки цены машины для продажи SKD железной руды дробилка в Малайзии скачать Katalog железной руды

Get PriceEmail contactполный ценообразования для добычи угля до

Развитие добычи и экспорта угля в основных Для развивающихся стран в период с 2000 по 2012 гг характерен очень высокий среднегодовой темп роста объемов добычи угля

Get PriceEmail contactпреимуществе дорожка мобильном дробилки

преимуществе дорожки мобильной дробилки мобильной конусной дробилки в Индии пользователи мобильной дробилки mets machin в индии подержанной мобильной дробилки в европе цена подержанной лабораторной дробилки в Индии

Get PriceEmail contactКак рассчитать расход топлива и определить

И не смотря на то, что нормы расхода ГСМ, рассчитанные транспортным ведомством, не являются догмой, в случае значительных расхождений, налоговая служба может использовать их как убедительный аргумент в суде

Get PriceEmail contactКамАЗ652061 (шасси) цена и характеристики

КамАЗ652061 представлен на рынке двумя вариантами, отличающимися длиной колесной базы, которая равна 3600 мм или 4600 мм

Get PriceEmail contactсамодельный сушильный барабан для щебня

Описание «сушилка щебня» Сушильной камерой в барабанных сушилках служит барабан

Get PriceEmail contactАнтифриз это гсм или нет

Нормы списания ГСМ Расход топлива: налоговый и бухгалтерский учет При движении автомобилей с пониженной средней скоростью движения (при 6 НДФЛ договор подряда

Get PriceEmail contactО внесении изменений и дополнений в

О внесении изменений и дополнений в постановление Правительства Республики Казахстан от 11 августа 2009 года № 1210 «Об утверждении норм расходов горючесмазочных материалов и расходов на содержание автотранспорта»

Get PriceEmail contactНормы списания ГСМ

Действующие нормы списания ГСМ на след автомобили нужны: HONDA CRV, CHEVROLE AVEO, LIFAN X60, HYUNDAI MATRIX

Get PriceEmail contactКамАЗ652061 (шасси) цена и характеристики

КамАЗ652061 представлен на рынке двумя вариантами, отличающимися длиной колесной базы, которая равна 3600 мм или 4600 мм

Get PriceEmail contactКак рассчитать расход топлива и определить

И не смотря на то, что нормы расхода ГСМ, рассчитанные транспортным ведомством, не являются догмой, в случае значительных расхождений, налоговая служба может использовать их как убедительный аргумент в суде

Get PriceEmail contactРаспоряжение Минтранса России от 14 мая 2014 г

Lifan 470 Lifan 620 Solano 16 4L 106 1,587 5M 8,2 471 Lifan Breez 16 4L 106 1,587 5M 8,1 472 ASX 18 4L 140 1,798 CVT 8,5 473 Colt 13 Invite 4L 95 1,332 6M 6,5 474 Delica 30 4WD 6V 185 2,972 4A 14,5 475 Galant 24 4L 158 2,378 4A 10,8

Get PriceEmail contactРуководство по ремонту Рено Мастер купить

Lifan Lincoln MAN MG Cars Maserati Mazda MercedesBenz Mercury Mini Nissan Oldsmobile Opel Peterbilt Peugeot Plymouth Pontiac Porsche Ravon Renault CD Renault Renault 18 Renault 19 Renault 21 Renault 25 Renault 9, 11

Get PriceEmail contactНормы расхода топлива на 2019 год изменились

Нормы расхода топлива Минтранс на 2019 год последняя редакция от 18012019 на нашем сайте опубликованы в виде таблицы и предназначаются для ознакомления с 414 A150 4L 95 1,498 CVT 6,8 415 A170 4L 116 1,699 CVT 7,3 416

Get PriceEmail contactРасчет затрат на содержание транспортных

Мы на связи! Сайт: https://firemanclub Телефон: +79827565865, Администрация проекта (Время для звонков 09:0017:00 мск) Электронная почта: [email protected] Вкладка «Напишите нам для отправки сообщения на адрес

Get PriceEmail contactЗвонки для мобильных телефонов нокия 6170

автомобилей Дистрибьютер китайские автомобили Lifan Продажа Тесты телефона Fly B600 обои для мобилы в стиле эмо Порядок и нормы списания ГСМ на автомобиль ГАЗ3110 в 1997 г о прорядке

Get PriceEmail contactФедеральные авиационные правила инженерно

«РУКОВОДСТВО ПОЛЬЗОВАТЕЛЯ 4х тактного бензинового двигателя Lifan модели “LF 160F”, “LF 168 F”, “LF 168 F2”, “LF 173 F” CHONGQING LIFAN INDUSTRY (GROUP) IMP3EXPCO, LTD

Get PriceEmail contactВнутренний поиск 426

Cистема поиска Программноаппаратный комплекс с вебинтерфейсом, предоставляющий возможность поиска информации в интернете

Get PriceEmail contactСоветы по использованию ГСМ — статьи от МосНефтеТранс

- 15.05.2018 18:12:38

Возрастающий интерес к печному топливу, особенно к светлому виду этого нефтепродукта, вызван двумя факторами. Во-первых, это связано с широким применением систем автономного отопления, работающих на жидком топливе, которые отлично зарекомендовали себя для обогрева жилых и промышленных помещений при отсутствии технической возможности подключения к магистральному газу. Кроме этого, интерес к печному топливу проявляют продавцы ГСМ, да и сами автолюбители. Учитывая схожесть характеристик светлого печного топлива (СПТ) и дизеля (ДТ) некоторые продавцы делают попытки продать СПТ под видом ДТ для получения большей прибыли, а автовладельцы переживают, о том, как это отразится на надежности транспорта и расходах на его ремонт. Чтобы избежать различных заблуждений рассмотрим характеристики данных нефтепродуктов.

- 15.05.2018 18:13:05

По данным экспертов каждая третья АЗС в России реализует топливо с различными нарушениями, включая недолив или продажу суррогатов. Мошенничество в этой сфере носит системный характер и уже стало достаточно распространенным «бизнесом», приносящим внушительные доходы.

- 15.05.2018 18:13:23

Нормы расхода топливных и смазочных материалов необходимы для того, чтобы точно рассчитать потребности предприятий в ГСМ, и вести контроль их расхода с составлением предусмотренной отчетности. Кроме того, нормы расхода ГСМ служат производными для расчета удельных норм потребления топливных материалов.

- 15.05.2018 18:14:03

Как вредит присадка к дизтопливу на основе газового конденсата дизельному двигателю.

Владельцам автотранспорта с дизельными моторами может быть знакома ситуация, когда после некоторых заправок усиливается характерный звук, принимаемый за стук поршневых пальцев.

- 15.05.2018 18:14:45

С ростом стоимости топливных материалов автомобилисты и компании, у которых есть собственные автопарки, все больше внимания уделяют вопросам экономичного использования ГСМ. Для решения этой задачи используются различные присадки, добавки и приспособления.

- 15.05.2018 18:15:26

Правильное хранение и транспортировка нефтепродуктов являются важными условиями для сохранения качественных и эксплуатационных характеристик ГСМ. Топливные материалы до того, как попасть к конечному потребителю проходят довольно длинный путь, включая и их хранение на нефтебазах.

Что такое стандартная ставка миль IRS на 2018 год (бизнес, медицина и т. Д.)?

Каждый год IRS обновляет стандартную норму вычета миль , и независимо от того, какой тип вождения вы используете, если вы водите машину в деловых, переездных или благотворительных целях — Стандартная ставка миль IRS 2019 предназначена для того, чтобы помочь вам легко вычесть ваш пробег.

Для тех из вас, кто задается вопросом, почему вы использовали стандартную ставку вычета миль вместо того, чтобы учитывать фактические расходы, у вас есть выбор.Вы можете использовать один или другой, но не можете использовать оба.

IRS попыталось упростить процесс вычета для всех с помощью стандартного вычета миль, однако вы не обязаны его использовать — у вас есть другой вариант.

Что такое стандартная ставка миль IRS 2018?

Узнайте больше о стандартной ставке пробега на 2019 год:

Начиная с 1 января 2018 года стандартные нормы пробега для использования легковых автомобилей (также фургонов, пикапов или панельных грузовиков) будут составлять:

| Деловой пробег | 54.5 центов за милю |

|---|---|

| Медицинский пробег | 18 центов за милю |

| Благотворительность Пробег | 14 центов за милю |

Фактические затраты: что я могу вычесть?

- Арендные платежи или проценты по ссуде на транспортное средство

- Расходы на бензин и топливо

- Страхование

- Масло и техническое обслуживание

- Регистрация

- Ремонт автомобилей

- Плата за проезд

- Плата за парковку

- Большинство сборов, связанных с другими транспортными средствами и вождением

- Полный список можно посмотреть здесь

Если вы решите списать фактические затраты, это выбор, который вам придется сделать в зависимости от того, какой метод сэкономит вам больше денег.IRS разработало стандартный вычет за пробег, чтобы учесть общие затраты на транспортное средство, включая техническое обслуживание, топливо, страховку и большинство других вычетов.

Каким бы полезным он ни был, стандартный вычет может быть не лучшим выбором для вас. Это то, что вам нужно определить для себя и своих конкретных потребностей.

Что такое стандартная ставка миль IRS?

IRS позволяет добавить каждую милю, проеханную налогоплательщиком в коммерческих, благотворительных, медицинских или транспортных целях, в качестве налогового вычета, известного как стандартная ставка пробега.При расчете вычитаемых расходов на автомобиль можно использовать стандартную ставку пробега вместо фактически понесенных расходов.

Подробнее о стандартной ставке пробега на 2017 год

Кто может использовать стандартный вычет миль IRS?

Помимо бизнес-миль, действует освобождение для переездов и благотворительных . Что это значит? Это означает, что вы можете вычесть утвержденную IRS сумму на каждую милю, которую вы проезжаете в связи с переездом или благотворительностью.

Вы едете за едой на колесах? Вы переехали или помогли кому-то переехать? Пробег, который вы проехали во время этих мероприятий, подлежит вычету по стандартной ставке.

Как отслеживать пробег

Посмотрим правде в глаза. Ведение квитанций и точный журнал учета пробега — обременительная работа. Не многие люди хотят делать это каждый раз, когда садятся в машину по делам. Посмотрите на агентов по недвижимости или торговых представителей. Они сидят в своей машине каждый божий день. Назад и вперед. Хранение каждой бумажной квитанции в файле и запись пробега в бумажном журнале пробега — это абсолютная рутинная работа.

Everlance создан для решения этой проблемы!

Отслеживание пробега и расходов в бизнесе занимает секунды. Everlance автоматически отслеживает каждую поездку и сразу же рассчитывает ваш вычет. Вы можете видеть после каждой поездки, сколько денег вы сэкономите! Приятно видеть это в действии.

Но еще лучше то, что вам действительно не нужно ничего делать. Приложение работает бесшумно в фоновом режиме, и все, что вам нужно сделать, это классифицировать поездку с помощью свайпа.Это была личная поездка? Проведите пальцем влево. Это была командировка? Проведите вправо.

Это так просто. Вы также можете вручную добавить старые поездки прямо в приложении. Если вы вели журналы на бумаге и хотите перенести свои старые данные в приложение — вы можете это сделать.

Кроме того, вы также можете отслеживать расходов и доходов .

Это означает, что вы можете отслеживать все расходы, связанные с эксплуатацией вашего автомобиля, будь то личные или деловые, так же легко, как вы можете отслеживать мили.

Есть квитанция за проезд или за парковку? Просто сделайте снимок, и Everlance автоматически сохранит его в облаке. При желании у вас даже будет возможность напрямую связать свою кредитную карту или банковский счет, чтобы отслеживать расходы автоматически!

Когда вы будете готовы платить налоги, вы можете просто экспортировать данные в файл и загрузить его в свою любимую налоговую программу или передать своему бухгалтеру.

Серьезно, с Everlance все просто.

Скачать Everlance бесплатно (iOS и Android)

Стандартные ставки вычета миль IRS за 2020 год и предыдущие годы

| Год | Пробег Скорость |

|---|---|

| 2021 Стандартная ставка вычета пробега | 56 центов |

| Стандартная ставка вычета пробега на 2020 год | 57.5 центов |

| Стандартная ставка вычета пробега на 2019 год | 58 центов |

| Стандартная ставка вычета пробега на 2018 год | 54,5 цента |

| 2017 Стандартная ставка вычета пробега | 53,5 цента |

| 2016 Стандартная ставка вычета пробега | 54 цента |

| 2015 Стандартная ставка вычета пробега | 57,5 цента |

| 2014 Стандартная ставка вычета пробега | 51 цент |

| 2013 Стандартная ставка вычета пробега | 56 центов |

| Стандартная ставка вычета пробега 2012 г. | 55.5 центов |

| Стандартная ставка вычета пробега 2011 г. | 51 цент 55,5 цента |

| 2010 Стандартная ставка вычета пробега | 50 центов |

Стандартные тарифы на пробег на 2018 год увеличены по сравнению со ставками на 2017 год

IR-2017-204, 14 декабря 2017 г.

ВАШИНГТОН — Налоговая служба сегодня опубликовала необязательные стандартные ставки пробега на 2018 год, используемые для расчета вычитаемых затрат на эксплуатацию автомобиля в коммерческих, благотворительных, медицинских или транспортных целях.

Начиная с 1 января 2018 года стандартные нормы пробега для использования легковых автомобилей (также фургонов, пикапов или панельных грузовиков) будут составлять:

- 54,5 цента за каждую милю деловой поездки, что на 1 цент больше, чем в 2017 году.

- 18 центов за милю, проезжаемую в медицинских или транспортных целях, что на 1 цент больше, чем в 2017 году.

- 14 центов за милю на обслуживание благотворительных организаций.

Ставка коммерческого пробега, а также медицинские и транспортные расходы увеличились на 1 цент за милю по сравнению со ставками 2017 года.Размер благотворительной ставки устанавливается законом и остается неизменным.

Стандартный пробег для бизнеса основан на ежегодном исследовании постоянных и переменных затрат на эксплуатацию автомобиля. Ставка на медицинские услуги и переезд основывается на переменных затратах.

У налогоплательщиков всегда есть возможность рассчитать фактические затраты на использование своего транспортного средства, а не использовать стандартные нормы пробега.

Налогоплательщик не может использовать стандартную для бизнеса норму пробега для транспортного средства после использования любого метода начисления амортизации в рамках Модифицированной системы ускоренного возмещения затрат (MACRS) или после получения вычета по Разделу 179 для этого транспортного средства.Кроме того, стандартная для бизнеса норма пробега не может использоваться более чем для четырех автомобилей, используемых одновременно. Эти и другие требования описаны в Rev. Proc. 2010-51 PDF.

Уведомление 2018-03 PDF, опубликованный сегодня на IRS.gov, содержит стандартные ставки пробега, сумму, которую налогоплательщик должен использовать при расчете снижения амортизации, взятой в соответствии со стандартной ставкой пробега для бизнеса, и максимальную стандартную стоимость автомобиля, которую налогоплательщик может использоваться при расчете надбавки по плану с фиксированной и переменной ставкой.

IRS объявляет о тарифах за 2018 год, хотя переговоры о налоговой реформе могут ограничить использование

Налоговая служба (IRS) выпустила необязательные стандартные ставки пробега на 2018 год, и начиная с 1 января 2018 года стандартные ставки пробега для использования легковых автомобилей, фургонов, пикапов или панельных грузовиков будут составлять:

- 54.5 центов за милю за пробег бизнес-миль (по сравнению с 53,5 цента в 2017 году)

- 18 центов за милю, проезд в медицинских или транспортных целях (по сравнению с 17 центами в 2017 году)

- 14 центов за милю на обслуживание благотворительных организаций (в настоящее время установлено Конгрессом)

Если вам интересно узнать о разнице в тарифах для бизнеса, медицины или переезда, есть причина: стандартная ставка пробега для бизнеса рассчитывается на основе ежегодного исследования постоянных и переменных затрат на эксплуатацию автомобиля, включая амортизацию, страхование, ремонт, шины, техническое обслуживание, газ и масло, в то время как ставка для медицинских и транспортных целей основана на переменных затратах, таких как газ и нефть.

Дополнительные стандартные ставки пробега используются для расчета суммы вычитаемых деловых, переездных, медицинских или благотворительных расходов (количество пройденных миль, умноженное на применимую ставку). Чтобы использовать ставки, просто умножьте стандартные ставки пробега на количество пройденных миль. Если вы используете свой автомобиль для бизнеса и личного пользования, вам необходимо вести соответствующий учет и оплачивать расходы на личные поездки.

В налоговой декларации можно использовать несколько ставок. Допустим, вы проехали 20000 миль в 2017 году.Из этих миль 10 000 предназначены для личного использования, 2 000 — на благотворительность и 8 000 — для коммерческого использования. Вы можете рассчитать вычет следующим образом:

10 000 личных миль x 0 = 0

2000 благотворительных миль x 0,14 = 280 долларов

8000 деловых миль x 0,545 = 4360 долларов США

Ваши общие вычитаемые расходы, связанные с пробегом, составят 4640 долларов плюс дополнительные сопутствующие расходы, такие как плата за парковку и дорожные сборы.

Согласно действующему законодательству, налогоплательщики имеют возможность вычесть свои фактические расходы, а не использовать стандартные ставки пробега — хотя, по общему признанию, это намного больше работы.

Повлияют ли эти ставки 2018 г. на большинство налогоплательщиков в 2018 г., пока не ясно. Текущие предложения по налоговой реформе отменят вычет миль для расходов на переезд и вычетов деловых миль, связанных с работой, для сотрудников, заполняющих Приложение A. Кроме того, оба предложения не позволят — со стороны работодателя — благоприятный налоговый режим для возмещения работодателем расходов в размере расходы на переезд сотрудников. Однако в соответствии с версией законопроекта Сената налоговый режим этих вычетов прекратится, а это означает, что с 2026 года порядок учета расходов вернется к нынешнему (в 2017 году) закону.

( Обновлено: Окончательная версия счета за конференцию Республиканской партии не включает корректировку ставки благотворительного пробега.)

В обоих предложениях будет сохранен вычет на благотворительные пожертвования, в том числе на благотворительные мили. И хорошие новости: согласно предложению Палаты представителей, процентная ставка на благотворительность будет, наконец, проиндексирована с учетом инфляции (со времен Клинтона она составляла 14 центов за милю).

Оба предложения по-прежнему будут позволять вам списывать бизнес-мили, связанные с вашей торговлей или бизнесом (чтобы узнать больше о разнице между Приложением A и Приложением C, щелкните здесь).

Помните: Это ставки, действующие в начале 2018 года для 2018 налогового года. Если предположить, что они по-прежнему применимы к вам, это означает, что они будут отображаться в ваших декларациях за 2018 год (тех, которые вы подадите в 2019 году). Тем не менее, вы все равно можете использовать стандартные ставки миль за 2017 год для налоговой декларации, которую вы подадите в 2018 году. Даже если законопроекты о налоговой реформе исключают определенные вычеты с 1 января 2018 года, эти вычеты по-прежнему применимы к 2017 налоговому году. .

Если вы ищете налоговые ставки за 2017 год, включая стандартный вычет и другие налоговые статьи, вы найдете их здесь.

Как налоговая реформа повлияет на ваш вычет миль за 2018 год

Если вы управляете личным транспортным средством для управления недвижимостью, вам необходимо понять, как Закон о сокращении налогов и занятости (TCJA) повлияет на вычет миль за 2018 год. Хотя Конгресс принял законопроект в декабре прошлого года, изменения вступили в силу только 1 января 2018 года и не повлияют на ваши налоги за 2017 год. В рамках нашей серии статей о налоговых правилах мы подробно рассмотрим списание миль, чтобы эффективно отслеживать и сообщать о ваших ресурсах в дороге.

Сотрудники не получают вычетов за пробег, связанный с работой

До 2018 года сотрудники, которые несли личные расходы при выполнении своей работы, могли требовать удержания, если их работодатель не возмещал расходы. Это был вычет по разным статьям, что означало, что на него могли претендовать только налогоплательщики, которые предпочли перечислить. Кроме того, такие расходы подлежали вычету только в том случае, если и в той мере, в какой они превышали 2% скорректированного валового дохода работника. Безусловно, наиболее распространенными невозмещаемыми расходами сотрудников были связанные с работой пробеги (не считая личных поездок на работу).Другие вычитаемые невозмещенные расходы включали расходы на поездки на дальние расстояния, расходы на непрерывное образование, необходимое для нынешней работы, расходы на поиск работы для той же профессии, связанные с работой взносы и подписки, амортизацию домашнего компьютера, используемого для работы, и домашних офисов, используемых для удобства работодателя. В 2015 году этот вычет потребовали 14,6 миллиона налогоплательщиков на общую сумму более 96 миллиардов долларов.

TCJA полностью исключил этот вычет, начиная с 2018 года и продолжая до 2025 года.Это означает, что если вы являетесь сотрудником, который водит машину на работу, вы не можете вычитать какие-либо расходы на автомобиль в своей личной налоговой декларации.

Вам следует добиваться того, чтобы ваш работодатель возместил вам пробег, связанный с работой. Вы можете использовать стандартную ставку миль — 54,5 цента за милю в 2018 — для расчета возмещения расходов. Такие возмещения не облагаются налогом для вас, сотрудника, при условии, что вы адекватно учитываете свой пробег, а также вычитаются из налогооблагаемой базы вашим работодателем. Если сотрудник много водит машину по работе, возможно, стоит согласиться на снижение заработной платы в обмен на такую компенсацию.Налог должен уплачиваться с заработной платы, а возмещение не облагается налогом.

В качестве альтернативы работодатель может предоставить сотруднику служебный автомобиль, который не будет облагаться налогом, если сотрудник использует его только для вождения по работе (не включая личные поездки).

7 навыков успешных управляющих недвижимостью

Вы откроете для себя творческие способы выявления и устранения рутинных действий, которые больше не приносят пользу вашему бизнесу.

СкачатьНачиная с 2018 года амортизация автомобилей увеличится

Если вы работаете не по найму, вы можете продолжать получать коммерческий вычет за использование вашего личного автомобиля в коммерческих целях.Это не было устранено, как вычет сотрудников: оно было усилено. Прежде всего, полезно знать, что годовая сумма амортизационных отчислений для автомобилей ограничена максимальным годовым лимитом в долларах. TCJA значительно увеличивает годовые лимиты для легковых автомобилей, впервые введенных в эксплуатацию в течение 2018 года и позже. Суммы показаны в следующей таблице и применяются ко всем легковым автомобилям, включая легковые, грузовые и фургоны, подпадающие под определение. Из диаграммы видно, что если вы введете в эксплуатацию легковой автомобиль в 2018 году, вы можете получить максимальный амортизационный вычет в размере 10 000 долларов США.На второй год вы можете вычесть колоссальные 16 000 долларов. Это 26 000 долларов в виде амортизационных отчислений в первые два года — 34 000 долларов, если также требуется амортизация бонусов. Это, безусловно, самые высокие годовые лимиты амортизации легковых автомобилей, которые когда-либо допускались!

Важно отметить, что эта таблица предполагает 100% использование транспортного средства в коммерческих целях. Если вы принимаете автомобиль как для личных, так и для деловых целей, лимиты уменьшаются на процент личного использования. Например, если вы используете автомобиль 40% времени в личных целях, ваши годовые отчисления соответственно снижаются на 40%.Кроме того, вы не получаете амортизацию бонуса, если вы не используете транспортное средство не менее 51% времени для бизнес- и , вы должны продолжать делать это в течение первых шести лет, когда вы владеете им, или от вас потребуют вернуть часть вашего вычета. Более того, ваш фактический вычет амортизации, вплоть до годового лимита, зависит от стоимости вашего автомобиля и от того, сколько вы ездите по бизнесу. К сожалению, если вы приобрели свой автомобиль и запустили его в эксплуатацию в течение 2017 года или ранее, вы не сможете получить выгоду. от этих новых ограничений, и вы застряли с теми, которые применялись раньше.По легковым автомобилям, введенным в эксплуатацию в течение 2017 года, можно было вычесть только 3160 долларов США в 2017 году и 5100 долларов США в 2018 году.

Чтобы потребовать вычет амортизации для автомобиля, вы должны использовать метод фактических расходов для расчета годового вычета пробега, а не стандартную норму пробега. При использовании метода фактических расходов вы должны отслеживать, сколько вы тратите на бензин и другие расходы на автомобиль, и ежегодно вычитать эту сумму. Стандартная ставка миль проще, потому что вы вычитаете установленную сумму за каждую деловую милю (опять же 54.5 центов) вместо ваших фактических детализированных расходов. Если вы используете метод фактических расходов в первый год владения автомобилем, вам не будет разрешено использовать стандартную ставку пробега для этого автомобиля. Однако, в зависимости от стоимости вашего автомобиля и того, сколько вы ездите по бизнесу, существенная амортизация, на которую вы теперь можете претендовать, может сделать целесообразным использование метода фактических расходов.

Теперь, когда вы узнали все о развитии вычета миль за 2018 год, мы надеемся, что это поможет вам вместе с бухгалтером определить наилучший курс действий для вашего бизнеса по управлению недвижимостью.Обзор налогового законодательства 2018 года можно найти в нашей публикации: Как новый налоговый закон влияет на управляющих недвижимостью? 9 изменений, о которых нужно знать.

Подробнее о бухгалтерском учете и налогахКак рассчитать удержание миль в налоговой декларации

| Назначение | 2020 (использовать для налоговой декларации, подлежащей оплате в 2021 году) | 2021 (использовать для налоговой декларации в 2022 году) |

| Деловой пробег | 57.5 центов за милю | 56 центов за милю |

| Лечебно-перегонный пробег | 17 центов за милю | 16 центов за милю |

| Благотворительный пробег | 14 центов за милю | 14 центов за милю |

На приведенной выше диаграмме показаны стандартные ставки пробега IRS для налоговых лет 2020 и 2021. Стандартная ставка пробега — это сумма, которую вы можете вычесть на основе пройденных миль, а не фактических расходов на автомобиль.Компании часто используют эти ставки для компенсации сотрудникам за использование их личных транспортных средств для поездок по работе. Если вы работаете не по найму, вы можете использовать их для определения собственного вычета.

Ставки на 2021 год немного ниже, чем в 2020 году. Падение отражает снижение цен на топливо и других сокращений расходов, связанных с вождением, из-за COVID-19.

Выбор метода расчета пробега

Есть два способа подсчитать количество миль для вашей налоговой декларации: стандартная ставка миль или путем расчета ваших фактических затрат.

Стандартный Пробег

Стандартная ставка пробега — это упрощенный способ вычета вашего пробега на основе количества пройденных миль, а не ваших фактических затрат. Вы отслеживаете количество пройденных миль для целей, одобренных IRS, и умножаете их на стандартную ставку миль. Например, если в 2021 году вы проехали на своем автомобиле 1000 миль в коммерческих целях, утвержденных IRS, вы сможете вычесть 560 долларов по ставке 56 центов за милю для этого налогового года.

Чтобы использовать стандартную норму пробега для автомобиля, которым вы владеете, вам необходимо выбрать этот метод в течение первого года использования автомобиля для бизнеса.Затем вы можете выбрать между вычетами на основе стандартной ставки пробега или фактических затрат в последующие годы. Если вы выберете стандартную ставку пробега для автомобиля, который вы арендуете, вам придется придерживаться этого метода на протяжении всего срока аренды.

Если вы выберете этот метод, вам нужно будет регистрировать свои мили. Вы можете вести бумажный журнал пробега в своем автомобиле или загрузить приложение для отслеживания пробега.

Фактические затраты

Вы можете вычесть фактические затраты на использование вашего автомобиля вместо вычета пробега.Если вы используете автомобиль как по служебным, так и по личным причинам, вы можете вычесть расходы только на коммерческое использование. Вы можете включить следующие расходы:

- Газ

- Масло, шины и ремонт

- Страхование

- Лицензия и регистрационные сборы

- Амортизация транспортного средства или арендные платежи, относящиеся к проценту миль, которые вы проезжаете на нем в коммерческих целях

Вы должны вести записи, например квитанции, для документирования расходов на автомобиль.Как правило, вы должны хранить старые налоговые записи не менее трех лет после подачи налоговой декларации.

Если вы подходите для обоих методов измерения пробега, попробуйте вычислить оба, чтобы увидеть, какой из них приведет к большему вычету.

Кто может потребовать вычеты из нормы миль для бизнеса?

Вы не можете претендовать на вычет бизнес-миль для оплаты поездок между домом и обычным местом работы. Ваш работодатель может возместить вам некоторые поездки, связанные с работой, например, если вы едете со своего основного места работы для встречи с клиентами.

Однако вам не разрешается вычитать мили, которые ваш работодатель не возмещает вам. Согласно правилам TCJA, постатейный вычет невозмещенных расходов на сотрудников был приостановлен с 2018 по 2025 год. Исключение составляют только члены военного резерва, государственные и местные служащие, получающие вознаграждение, люди, у которых расходы на работу связаны с нарушением функций здоровья, и некоторые артисты-исполнители.

Однако правила другие, если вы работаете не по найму. Вы по-прежнему не можете списать количество миль, если едете из дома на работу.Но если вы путешествуете по работе, чтобы встретиться с клиентами или посетить сайт проекта, вы можете вычесть свои мили. Это применимо, даже если ваш бизнес находится вне вашего дома.

Налоговые правила для водителей райдшеринга аналогичны. Водители Rideshare могут вычитать пробег по стандартной ставке IRS или по фактическим расходам.

Кто может потребовать удержания в размере миль за переезд?

Вы можете вычесть пробег при переезде только в том случае, если вы военнослужащий и получили приказ на постоянную смену места службы.В противном случае списание миль не допускается. TCJA приостановил вычет транспортных расходов для всех невоенных налогоплательщиков с 2018 по 2025 год.

Кто может потребовать удержания миль по медицинским показаниям?

Вы можете вычесть расходы на медицинский налог только в том случае, если ваши общие невозмещенные медицинские расходы превышают 7,5% от вашего скорректированного валового дохода (AGI). Вы можете вычесть свой пробег по стандартной ставке 17 центов за милю на 2020 год и 16 центов за милю на 2021 год, или вы можете вычесть фактические затраты на газ и нефть.Также допускается вычет стоимости парковки и платы за проезд.

Вы можете вычесть мили за свое лечение, но также и в том случае, если вы перевозите ребенка на лечение или посещаете психически больного иждивенца в рамках рекомендованного лечения.

Кто может потребовать вычеты из расчета миль по благотворительным причинам?

Если вы путешествуете волонтером, вы можете вычесть стандартную сумму в размере 14 центов за милю. В качестве альтернативы вы можете вычесть свои затраты на нефть и газ, но не на другие расходы на транспортное средство, такие как амортизация, техническое обслуживание, страхование и сборы.Независимо от того, какой метод вы выберете, вы также можете вычесть расходы на парковку и дорожные сборы во время волонтерской деятельности.

Как получить процентную ставку IRS

Если вы претендуете на вычет за пробег в коммерческих целях, вы должны сообщить об этом, используя Таблицу C формы 1040. Чтобы потребовать вычет миль за переезд, лечение или благотворительные вычеты, вам необходимо указать в своей декларации детали. Это можно сделать с помощью приложения А в форме 1040.

Независимо от того, какой тип миль вы списываете, обязательно ведите тщательный учет.Ведите журнал пробега, если вы используете стандартную ставку миль IRS, и сохраняйте квитанции, если вы вычитаете свои фактические расходы. Обязательно сохраните их вместе с другими налоговыми документами, чтобы быть в безопасности в случае проверки.

Каковы ставки миль IRS? (Обновлено 2021 г.)

Норма пробега IRS определяет, сколько денег вы можете списать, когда используете свой автомобиль для бизнеса. Для многих предприятий пробег — самая большая вычитаемая сумма в налоговой декларации.

Есть два способа рассчитать пробег: по стандартной ставке и по методу фактических расходов.Мы сравним их, чтобы вы могли выбрать наиболее подходящий для вашего бизнеса.

Какой стандартный пробег на 2021 год?IRS ежегодно увеличивает стандартную ставку миль (или ставку возмещения миль), чтобы идти в ногу с инфляцией. Ставка пробега на 2021 налоговый год составляет 0,56 доллара за пробег миль. В 2020 налоговом году ставка составляла 0,575 доллара за милю.

Кто имеет право на участие в бизнес-милях?До 2017 года любой мог списать расходы на пробег, понесенные в деловых целях, в виде детализированных вычетов в своих налоговых декларациях.Теперь, после принятия Закона о сокращении налогов и занятости, только самозанятые люди могут списывать пробег в бизнесе.

Итак, если ваша транспортная компания является компанией с ограниченной ответственностью (LLC) с двумя панельными грузовиками, вы можете списать стоимость пробега для обоих рабочих транспортных средств в своей налоговой декларации.

И если ваш магазин Etsy является индивидуальным предпринимателем, и вы единственный сотрудник, вы можете списать мили, потраченные на поездку в почтовое отделение для отправки посылок.

Имейте в виду, что мили, которые вы проезжаете между домом и постоянным местом работы, не считаются коммерческими милями.

Пробег можно списать частично или полностью. Если у вас есть специальный автомобиль, который вы используете только в рабочих целях, вы можете списать 100% своего пробега в налоговой декларации. Если у вас есть личный автомобиль, который вы иногда используете для бизнеса, вы можете списать только те мили, которые вы проехали во время работы.

Норма пробега на обслуживание благотворительных организацийПомимо ведения бизнеса, если вы водите свой автомобиль, работая волонтером в благотворительной организации, IRS дает вам перерыв.Если организация не возмещает расходы на транспортное средство, вы можете потребовать вычет. Стандартная ставка для благотворительных целей составляет 14 центов за милю.

Стандартная ставка пробега в сравнении с методом фактических расходовЕсть два способа списания пробега:

Стандартный пробегПо стандартной ставке миль списывается определенная сумма за каждую милю, которую вы проезжаете в деловых целях. Таким образом, в 2021 налоговом году вы сможете списать 0 долларов.56 на каждую милю, которую вы проезжаете.

Все расходы, связанные с транспортным средством, включаются в этот вычет, поэтому вы не можете использовать стандартный вычет из расчета пробега, а затем вычесть расходы на бензин, страховку или техническое обслуживание.

Метод фактических расходовМетод фактических расходов требует, чтобы вы регистрировали все расходы, связанные с вашим транспортным средством — от бензина до новых шин — и указывали общую сумму в налоговой декларации. Если вы используете автомобиль на 100% в деловых целях, вы можете вычесть 100% своих расходов.Если вы только частично используете свой автомобиль в деловых целях, вы можете вычесть процент.

Итак, если 15% миль, которые вы проехали в 2021 году, были связаны с работой, вы можете вычесть 15% от общих расходов, связанных с транспортным средством, в год из своей налоговой декларации.

В отличие от стандартной нормы пробега, метод фактических расходов требует некоторой обработки цифр, чтобы выяснить, сколько вы можете вычесть.

Вот пример. Допустим, в прошлом году вы проехали на своем Prius 10 000 миль, и 2 000 из этих миль считаются коммерческим использованием автомобиля.В общей сложности вы потратили 1200 долларов на транспортные расходы.

(2,000 / 10,000) x 1200 = 240

Когда мы разделим 2 000 на 10 000, мы получим 0,2 (или 20%). Умножив это на 1200, мы получим 20% денег, которые вы потратили на машину в прошлом году, или 240 долларов. Таким образом, вы можете вычесть 240 долларов из своей налоговой декларации за пробег по бизнесу.

Выбор стандартного пробега или метода фактических расходовВыбираете ли вы стандартную ставку пробега или используете метод фактических расходов, зависит от того, какой подход сэкономит вам больше денег.Лучше всего потратить один месяц на отслеживание ваших расходов на автомобиль, а также коммерческого пробега вашего автомобиля. Затем произведите расчеты, чтобы выяснить, что вы можете вычесть с помощью каждого метода.

Используется ли в автомобиле переменная или фактическая стоимость?Будете ли вы отслеживать пробег в служебных поездках как переменные или фактические затраты, будет зависеть от того, как вы используете автомобиль для деловых поездок.

Краткое освежение: переменные расходы увеличиваются или уменьшаются в зависимости от того, сколько вы занимаетесь бизнесом.Фактические затраты (также называемые фактическими расходами или фиксированными затратами) остаются неизменными независимо от того, сколько вы ведете бизнеса.

Если вы весь день ездите на своем панельном грузовике, отбрасывая заказы, ваши бизнес-расходы на этот автомобиль будут тем больше, чем больше вы доставите — и тем больше заработаете. В этом случае это переменные затраты.

Если вам необходимо посещать одни и те же рабочие места на регулярной основе для проведения планового технического обслуживания копировальных машин ваших клиентов, вы должны записать свой пробег как фактическую стоимость.В этом случае ваш пробег не будет увеличиваться или уменьшаться в зависимости от вашего дохода — вам платят фиксированную ставку за обслуживание.

Имейте в виду, что эти фактические затраты на практике все еще изменчивы — они будут колебаться в зависимости от цен на газ. Но поскольку они не привязаны к вашему доходу, они по-прежнему считаются фиксированными расходами.

Как вычесть пробег из ваших налоговМетод и формы, которые вы используете для вычета расходов на пробег из ваших налогов, зависят от структуры вашего бизнеса.

ИП и ОООИндивидуальные предприниматели и LLC с одним участником сообщают о вычетах миль в форме 1040, Приложение C, как вычеты по разным статьям.

Корпорациикорпорации C и корпорации S сообщают о вычете миль в форме 1120 или 1120S соответственно.

Этот процесс немного сложнее, чем для индивидуальных реквизитов и LLC. Для корпораций вы должны учитывать использование сотрудниками автомобиля.

Если работник владеет транспортным средством

До TCJA у сотрудников было два выбора.

Они могли требовать возмещения затрат на транспортные средства от корпорации, сообщая о фактических затратах или собирая надбавку с фиксированной и переменной ставкой (FAVR). Независимо от того, заявляли ли они о фактических расходах или получали ежеквартальную выплату FAVR от своего работодателя, они могли вычесть ее из своей налоговой декларации.

Они могут отказаться от возмещения расходов, и в этом случае они спишут невозмещенные расходы из своих налогов.

Начиная с 2018 налогового года, сотрудники больше не могут списывать невозмещенные расходы на транспорт.

Если автомобиль владеет корпорацией

Корпорация может списать расходы на транспортное средство только по методу фактических расходов. Списание ограничивается служебным использованием, поэтому, если сотрудник использует его не для деловых поездок, этот процент использования не может быть списан.

Одно исключение — если корпорация рассматривает процент личного использования как часть заработной платы сотрудника.В этом случае можно списать 100% коммерческих расходов автомобиля.

Партнерские отношения Партнерствасообщают о списании миль в форме 1065.