Изменения в ОСАГО с 1 апреля 2019

01.04.2019

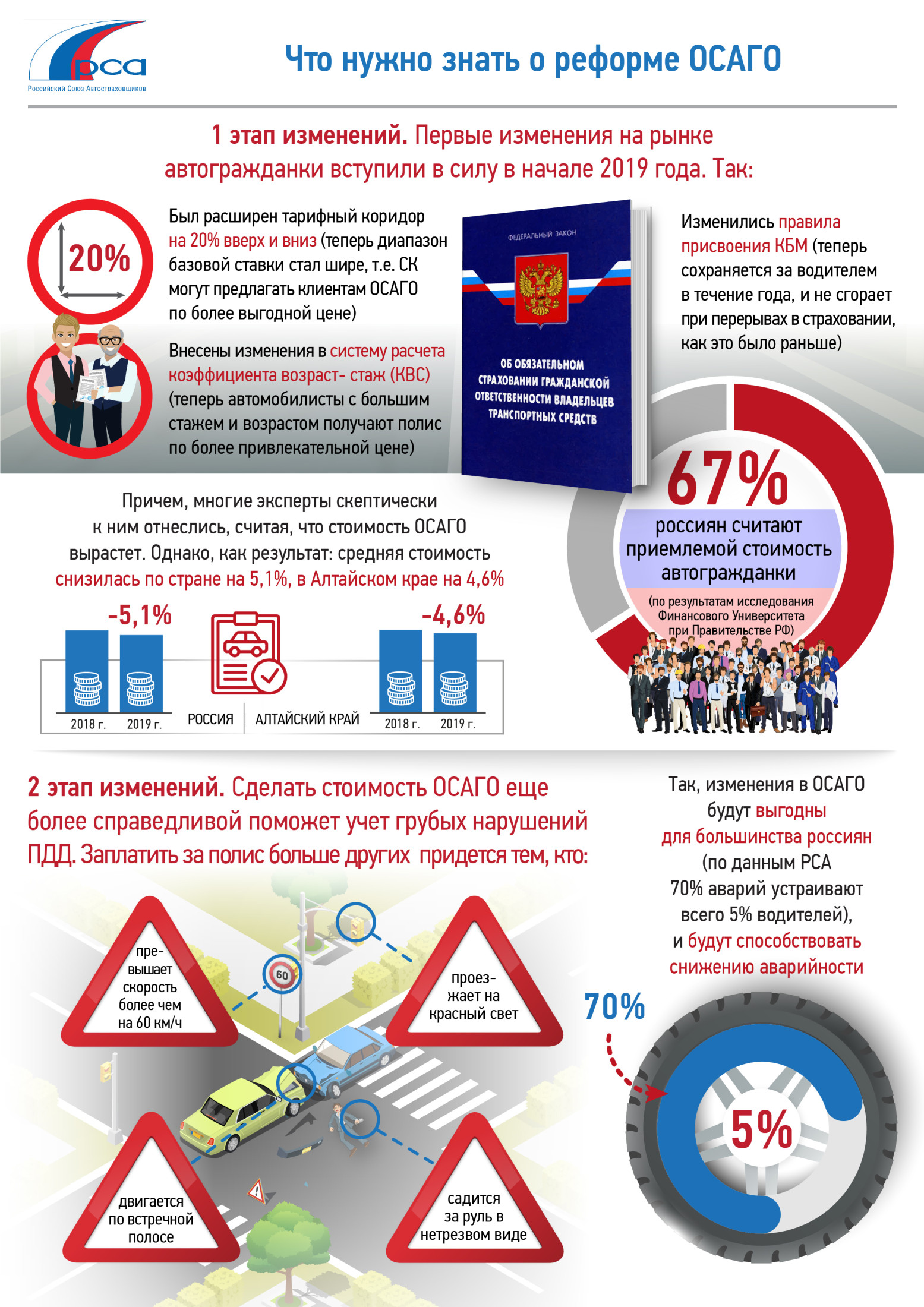

Основная идея проводимой реформы ОСАГО — постепенно привести систему тарифов к индивидуальному и справедливому отношению к каждому автовладельцу. Предполагается, что виновники ДТП или неопытные лихачи будут платить больше, чем аккуратные и спокойные водители.

По данным РСА по итогам продаж за январь-февраль и по 14 марта 2019 г. средняя цена полиса «автогражданки» снизилась на 4% по сравнению с 2018 г., что доказывает перспективность внедрения инноваций в систему автострахования гражданской ответственности. В рамках проведения реформы и в целях либерализации стоимости страховки Центробанк ввёл несколько значительных изменений в ОСАГО с 2019 г.

Изменения ОСАГО в 2019 году

С 09.01.2019 г. ЦБ раздвинул границы базовой ставки в направлении роста и снижения на 20%.

Так же с 9 января изменился расчёт коэффициента по возрасту и стажу (КВС) водителя.

- Водитель 16-21 год, стаж вождения до 2-х лет — КВС увеличится с 1,8 до 1,87;

- Водитель 59 лет, стаж вождения от 3-х лет — КВС будет меньше в 2 раза и составит 0,93, что примерно приравнивается к скидке в 7%.

Изменения в ОСАГО с 1 апреля 2019

С 01.04.2019 г. по коэффициенту «бонус–малус» (КБМ), который зависит от наличия аварий по вине застрахованного, произошли важные нововведения в системе расчета:

- Стоимость новой страховки на следующий период рассчитывается для всех автоводителей 1 апреля один раз в год. Ранее расчет производился при каждом заключении договора страхования (например, если водитель указан в полисах к разным машинам).

- Если автоводитель был вписан в несколько страховых полисов и имеет соответственно несколько КБМ, то с 1 апреля на новый полис ОСАГО будет применён наименьший из всех показателей.

- Для водителей, работающих у юрлиц. С 1 апреля устанавливается единый КБМ для всех автомобилей, зарегистрированных на это юрлицо.

- И самое важное изменение. При перерыве в стаже вождения не будут ликвидированы скидки и надбавки. Вся история страхования водителя будет храниться в единой базе, и пересчитываться на следующий период действия полиса ОСАГО 1 апреля один раз в год. Ранее, если водитель не был застрахован некоторое время, его КБМ обнулялся.

По страховке, в которой неограниченно количество автовладельцев, управляющих одним ТС, повысится коэффициент с 1,8 до 1,87. Это значит, что желательно вписать в полис конкретных людей, можно списком, тогда будут учитываться индивидуальные данные каждого.

Изменения в ОСАГО со 2 апреля 2019

С 02.04.2019 г. водители имеют право выбирать страховщика на своё усмотрение при оформлении онлайн через системы «Единый агент» (бумажный вариант) и «е-Гарант» (электронная версия)

До этого времени система сама автоматически подбирала страховщика, что было крайне неудобно, так как автовладелец мог получить предложение купить полис компании офиса, которой даже не было в его регионе.

До этого времени система сама автоматически подбирала страховщика, что было крайне неудобно, так как автовладелец мог получить предложение купить полис компании офиса, которой даже не было в его регионе.Полис ОСАГО — это неотъемлемая часть защиты каждого участника дорожного движения. Основная цель страховки – возместить ущерб, причиненный автовладельцем жизни, здоровью или имуществу других водителей, пассажиров и пешеходов. Цель реформы ОСАГО достигнуть цивилизованных отношений на дороге между людьми и заинтересовать водителей научиться спокойно и уверенно управлять автомобилем, не создавая ДТП.

что изменилось и как с этим жить :: Autonews

С 1 апреля 2020 года Российский союз автостраховщиков (РСА) пересчитал для всех водителей коэффициент «бонус-малус» (КБМ), от которого напрямую зависит стоимость полиса ОСАГО. Впервые с момента введения новой системы расчета КБМ определятся за календарный год, а не за год действия полиса, как было ранее, при этом для многих водителей полисы стали дешевле.

Впервые с момента введения новой системы расчета КБМ определятся за календарный год, а не за год действия полиса, как было ранее, при этом для многих водителей полисы стали дешевле.Что такое КБМ и зачем вообще его менять

Бонус-малус — это система тарифных коэффициентов, которые применяются для расчета страховой премии в зависимости от аварийной истории водителя. Коэффициент зависит от того, сколько ДТП совершил водитель по своей вине в течение года, и варьируется от 0,5 до 2,45. Те, кто в течение нескольких лет не попадал в аварии, имеют минимальную стоимость страховки, а самым беспечным водителям полис ОСАГО обойдется почти в пять раз дороже.

Еще два года назад Центробанк собирался кардинально поменять принцип расчета коэффициента бонус-малус, но потом было принято более мягкое решение: рассчитывать КБМ на каждый календарный год, а не на период действия полиса, и привязывать его значение к водителю, а не к автомобилю. Это позволило исправить целый ряд недостатков старой системы.

Во-первых, у одного водителя в базе данных РСА могло быть несколько КБМ, если он был вписан в разные полисы ОСАГО на несколько машин. Во-вторых, если водитель совершал аварию на автомобиле с полисом без ограничения допущенных к управлению лиц, то такое ДТП никак не влияло на его личный коэффициент. Наконец, при смене автомобиля водитель полностью терял скидку за безаварийность, если прежде ездил по полису без ограничений.

Еще одной проблемой являлся срок давности — накопленный КБМ сгорал, если водитель в течение года не заключал новый договор ОСАГО. Это, с одной стороны, давало возможность аварийным водителям обнулять свой коэффициент, а с другой — лишало законной скидки тех, кто не садился за руль больше года.

Как это работает сейчас

Новая система позволяет избежать задвоения КБМ и путаницы при оформлении полиса, если у водителя были какие-либо ДТП. Сейчас один и тот же коэффициент действует в течение года независимо от происходящих аварий. «Больше всего жалоб страховщики получали именно на неправильный расчет КБМ. У человека могло быть несколько коэффициентов, потому что он мог быть вписан в несколько полисов. В итоге его КБМ мог меняться в течение года», — объяснил автоэксперт и главный редактор радио «Автодор» Игорь Моржаретто.

У человека могло быть несколько коэффициентов, потому что он мог быть вписан в несколько полисов. В итоге его КБМ мог меняться в течение года», — объяснил автоэксперт и главный редактор радио «Автодор» Игорь Моржаретто.

Фактически новая система расчета коэффициентов вступила в силу еще с 1 апреля 2019 года, причем водители, у которых числилось несколько КБМ, получили своего рода амнистию — им присвоили единое наименьшее значение КБМ, то есть разом уменьшили стоимость полиса. Календарный год потребовался на накопление статистики по каждому водителю, и сейчас все они впервые получили новые актуальные коэффициенты, объясняет директор департамента обязательных видов страхования «АльфаСтрахование» Денис Макаров.

По его словам, главная новация заключается в том, что теперь обновление значения КБМ происходит только один раз в год — 1 апреля. При расчете коэффициента учитывается информация об аварийности водителя за период с 1 апреля по 31 марта предыдущего года. То есть, например, авария, произошедшая после 1 апреля 2020 года, будет учтена в значении КБМ только в 2021 году.

Кроме того, новая система КБМ закрепляет страховую историю за водителем, которая не обнуляется даже в случае перерыва в вождении: все накопленные скидки или повышающие коэффициенты будут сохраняться, добавил Денис Макаров: «В результате этой новации система определения КБМ стала еще более справедливой и прозрачной для автовладельцев. Кроме того, такой подход позволяет исключить случаи задвоения КБМ, а также снизить риск возможных ошибок или злоупотреблений при его применении».

Как изменилась стоимость полиса

По данным РСА, после пересчета и чистки двойных коэффициентов КБМ число водителей, получивших скидку на ОСАГО, выросло на 5% — до 89%, то есть абсолютное большинство водителей сейчас платят меньше стандартной цены полиса.

Страховщики согласны с тем, что в среднем стоимость полиса снизилась довольно заметно, причем помимо перерасчетов КБМ на нее повлияло и прошлогоднее изменение тарифного коридора базовых ставок на 20% вверх и вниз, что позволило страховщикам давать больше скидок. «Вместе с расширением тарифного коридора это изменение уже привело к снижению стоимости ОСАГО в 2019 г. для подавляющего большинства автомобилистов — средняя премия по ОСАГО по итогам года упала в целом по рынку на 5%», — подсчитал Денис Макаров.

Фото: Norbert Michalke / Global Look Press

Как карантин повлияет на работу ОСАГО

На текущий момент все технологические процессы полностью отлажены, система работает в автоматическом режиме и не требует личного участия персонала, заверили в РСА. Опрошенные Autonews.ru страховщики подтвердили, что КБМ по каждому водителю рассчитывается автоматически электронной системой, к которой подключены все агенты.

Опрошенные Autonews.ru страховщики подтвердили, что КБМ по каждому водителю рассчитывается автоматически электронной системой, к которой подключены все агенты.

Кроме того, РСА продолжает модернизацию базы данных в расчете на увеличение числа клиентов в будущем. Как заявил Игорь Юргенс, следующий этап доработок намечен на лето, когда будут введены новые протоколы контроля актуальности данных.

Индивидуальные тарифы ОСАГО. Что меняется для водителей

Некоторые коэффициенты ЦБ также изменил вместе с тарифами.

Для расчета коэффициента территории (КТ) используется адрес регистрации водителя, указанный в его паспорте, свидетельстве о регистрации или паспорте транспортного средства. Если вы переезжаете, то должны поменять и адрес регистрации машины.

Величина коэффициента связана со статистикой выплат в конкретном регионе. Чем больше на дороге машин, тем выше риск попасть в аварию. А значит, и КТ будет больше. Так, например, в Москве этот коэффициент равен 1,9, а в карельских селах — только 0,82.

А значит, и КТ будет больше. Так, например, в Москве этот коэффициент равен 1,9, а в карельских селах — только 0,82.

Если в полисе указаны все, кто будет управлять машиной, то коэффициент ограничения (КО) равен 1. Можно не вписывать конкретных водителей, тогда автомобилем сможет пользоваться любой человек, у которого есть действующие права соответствующей категории. Но и КО в этом случае будет больше — 1,94, а полис выйдет дороже.

Коэффициент бонус-малус (КБМ) отражает аккуратность водителя за рулем. Если за год по вашей вине не случилось ни одной аварии, то КБМ снизится от текущего значения и полис станет дешевле. Если ваши действия привели к трем и больше ДТП, то почти во всех случаях КБМ будет максимальным — 2,45. Новички, только сдавшие на права и купившие первый полис, получают коэффициент, равный 1. То есть у них нет ни скидки за безаварийное вождение, ни надбавки за ДТП. При этом сейчас КБМ обновляется только раз в год — 1 апреля. То есть если, например, в 2020 году авария произошла после 1 апреля, то она будет учтена в КБМ уже в 2021 году.

А если вы захотите вписать в полис несколько водителей, то использоваться при расчетах будет максимальный КБМ. Если ограничений нет, то для физических лиц берется КБМ, равный 1. Свой КБМ можно узнать на сайте Российского союза автостраховщиков. Там же в специальном калькуляторе можно рассчитать и примерную стоимость полиса.

Чем старше водитель и чем дольше он водит, тем меньше для него коэффициент возраста и стажа (КВС). С 2019 года всех водителей разделили на 58 категорий, у каждой из которых свой КВС. Так, для водителей в возрасте 16–21 года без стажа коэффициент составляет 1,93, со стажем до двух лет — 1,9, а для автомобилистов в возрасте от 59 лет со стажем от пяти лет он значительно меньше — 0,91.

Стаж считается с момента оформления прав. Так что даже если вы не водите автомобиль, но права у вас есть, стаж все равно начисляется. Когда в полис вписывают нескольких водителей с разными КВС, во внимание принимается самый большой показатель.

Коэффициент мощности (КМ) применяется только для легковых автомобилей. Чем выше мощность двигателя, тем выше коэффициент.

Чем выше мощность двигателя, тем выше коэффициент.

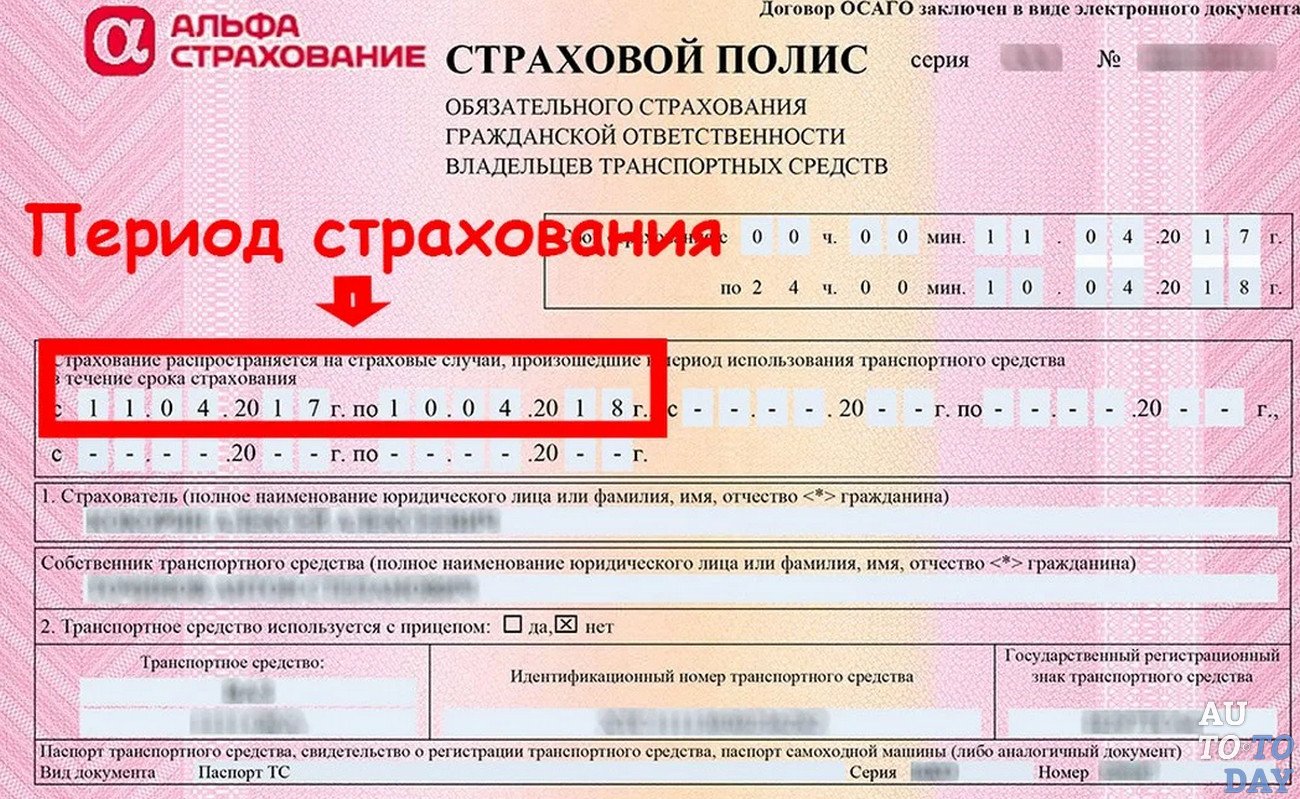

Еще использовать машину можно не весь год, а только, например, для поездок летом на дачу. Это отражает коэффициент сезонности (КС). Чем короче период, тем меньше коэффициент и дешевле страховка. Например, за трехмесячное использование машины КС составит 0,5. А вот при оформлении полиса на 10–11 месяцев скидки уже не будет — КС равен 1, как за весь год. По этой же схеме рассчитывается и коэффициент в зависимости от срока страхования (КП), который применяется только для автомобилей, зарегистрированных за рубежом.

Ранее также имело значение, не нарушал ли автомобилист закон об ОСАГО — в этом случае применялся дополнительный коэффициент (КН), равный 1,5. Но больше отдельно его не будут брать в расчет.

🚗 Базовая ставка, стоимость по новым тарифам

Чтобы корректно посчитать ОСАГО, необходимо учитывать следующие параметры:

Предельные размеры базовых ставок страховых тарифов (их минимальные и максимальные значения,

выраженные в рублях) устанавливаются Банком России

в зависимости от технических характеристик, конструктивных особенностей транспортного средства,

собственника транспортного средства (физическое или юридическое лицо), а также от назначения и

(или)

цели использования транспортного средства (транспортное средство специального назначения,

транспортное средство

оперативных служб, транспортное средство, используемое для бытовых и семейных нужд либо для

осуществления предпринимательской

деятельности (такси).

В границах минимальных и максимальных значений базовых ставок страховых тарифов страховщики с учётом используемых у них факторов применяемых для установления базовых ставок страховых тарифов, устанавливают значения базовых ставок страховых тарифов применяемых при расчете страховой премии по договору ОСАГО.

Мощность двигателя ТС. Чем больше показатель, тем выше расчетный коэффициент мощности (КМ). Так, если для транспортных средств с двигателями до 50 л. с. он составит 0,6, то для авто мощностью более 150 л. с. КМ увеличивается до 1,6.

Территория преимущественного использования (КТ). Водители в крупных городах чаще

попадают

в аварии, чем жители сельской местности. Поэтому для мегаполисов коэффициент выше, чем для

регионов. Например, страховые тарифы ОСАГО в 2019 году для автовладельцев из Москвы

включают территориальный коэффициент 1,99, а для подмосковных водителей — уже

1,63.

Поэтому для мегаполисов коэффициент выше, чем для

регионов. Например, страховые тарифы ОСАГО в 2019 году для автовладельцев из Москвы

включают территориальный коэффициент 1,99, а для подмосковных водителей — уже

1,63.

Возраст и стаж водителя (КВС). Чем меньше возраст и стаж автовладельца, тем выше будет стоимость полиса. Если он оформляется на несколько водителей, коэффициент КВС будет определяться по самому младшему и неопытному из них. А при открытом полисе полисе (это т.н. неограниченный список) коэффициент составит 1,94.

Число водителей, допущенных к управлению ТС (КО). При неограниченном списке

базовый

страховой тариф ОСАГО умножают на коэффициент КО=1,94. При отражении в полисе

ограниченного

перечня лиц — на 1,0, при условии, что эти водители имеют достаточный возраст и стаж.

При отражении в полисе

ограниченного

перечня лиц — на 1,0, при условии, что эти водители имеют достаточный возраст и стаж.

Аварии в прошлом (бонус-малус, или КБМ). Безаварийная езда дает право на скидку. При аккуратном вождении в течение года стоимость полиса снижается на 5 %, в течение двух лет подряд — на 10 % и так далее. Максимально страховые тарифы ОСАГО могут быть снижены на 50 % в течение 10 лет.

Период использования транспортного средства (КС). Он отражает период времени в течение

календарного года, на протяжении которого будет использоваться авто. Минимальный период

использования в договорах с физлицами составляет 3 месяца.

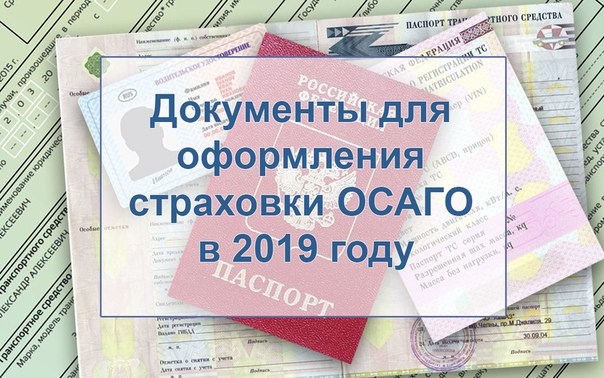

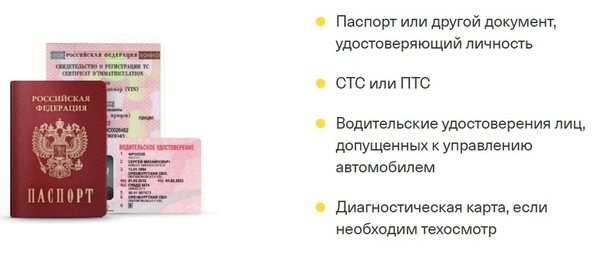

ОСАГО: перечень документов для оформления 2020

Какие документы требуются для оформления полиса ОСАГО на автомобиль для физических и юридических лиц? Список документов для полиса ОСАГО.

Какие документы нужны для ОСАГО?

В нашей стране автолюбители не имеют права эксплуатировать легковую машину без наличия «автогражданки». Поэтому оформление ОСАГО в Мурманске — очень востребованная услуга. В этом крупном городе имеются представительства практически всех крупных страховых компаний, и с получением заветного бланка не возникает проблем. К тому же, процесс давно упрощен и строго контролируется регулятором. Но для оформления страховки на автомобиль в России каждому собственнику нужно собирать пакет документов, так как полис ОСАГО — официальная бумага.

Как оформить ОСАГО физическому лицу

Существует два способа оформления «автогражданки», и от выбора одного из них зависит алгоритм дальнейших действий. Для заключения договора и получения полиса ОСАГО в офисе страховой физическому лицу следует собрать необходимые документы на авто и всех лиц, которые будут его эксплуатировать:

Для заключения договора и получения полиса ОСАГО в офисе страховой физическому лицу следует собрать необходимые документы на авто и всех лиц, которые будут его эксплуатировать:

- Гражданские паспорта или иные документы для удостоверения личности. В случае покупки неограниченной страховки паспорт обязан предоставлять только собственник машины.

- ПТС автомобиля или его свидетельство о регистрации. На транспортные средства, приобретаемые в салонах, ПТС с 2019 года выдается в электронном формате, поэтому нужно будет запросить выписку у продавца.

- Диагностическую карту, которая нужна для подтверждения прохождения техосмотра в аккредитованном сервисном центре. Этот документ представляет собой обычный лист А4 и содержит всю информацию о техническом состоянии легковой машины.

- Водительские удостоверения всех автолюбителей, которые будут допущены к управлению ТС. Этот пункт также актуален только для тех людей, которые выбирают ограниченное ОСАГО.

- Заявление, заполняемое в офисе выбранного страховщика.

Бланк выдается на месте, поэтому скачивать его заранее в Интернете не нужно.

Бланк выдается на месте, поэтому скачивать его заранее в Интернете не нужно.

Оформление е-ОСАГО

Документ в электронном формате ничем не уступает бумажному аналогу, так что можно смело покупать полис через Интернет. В этом случае страховка на машину обойдется даже дешевле, потому что не придется тратить деньги на дорогу и дополнительные страховые продукты. Последние, надо сказать, предлагаются сотрудниками компаний очень настойчиво.

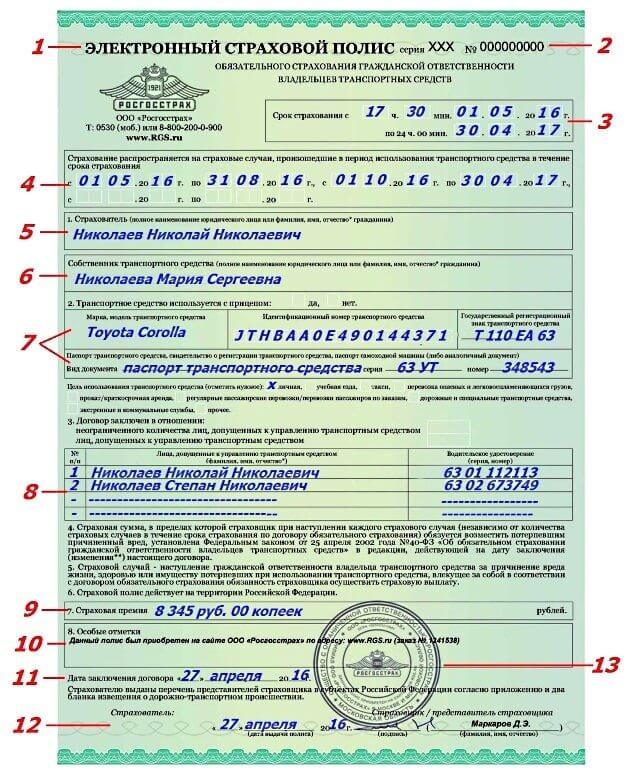

Перечень документов для электронного ОСАГО ничем не отличается о того, что требуется при оформлении в офисах страховых. Но сама процедура подачи заявки немного отличается: владельцу авто нужно заполнить предложенную форму на сайте организации, указав:

- дату, номер, серию ПТС или свидетельства о регистрации;

- данные паспортов всех лиц, которые будут управлять машиной;

- дату и номер диагностической карты;

- дату, номер, серию водительских удостоверений.

Все сведения нужно вносить правильно и несколько раз перепроверять перед отправкой. Это важно, так как малейшая ошибка может послужить поводом для отказа. А если выявится откровенный подлог, то большие штрафы не заставят себя ждать.

Это важно, так как малейшая ошибка может послужить поводом для отказа. А если выявится откровенный подлог, то большие штрафы не заставят себя ждать.

Юридические лица также могут купить ОСАГО, включив в пакет документов бумаги на машину (ПТС или СТС, диагностическую карту), печать, выписку из ЕГРЮЛ и доверенность от генерального директора на имя представителя. А вот паспорта и водительские удостоверения всех лиц, которые будут управлять машиной, прилагать не требуется. Это объясняется тем, что невозможно учесть всех водителей, садящихся за руль легкового коммерческого транспорта.

Важно помнить, что купленная страховка начинает действовать только через 72 часа. Поэтому такой документ рекомендуется покупать заблаговременно, чтобы не сталкиваться со штрафами.

Изменились правила определения коэффициента «бонус-малус»

Разбираемся в логике расчетов страховых компаний, чтобы избежать финансовых потерь

Коэффициент «бонус-малус» (КБМ) – одна из величин, используемых страховщиками для определения суммы, которую собственник автомобиля ежегодно должен выплачивать по договору ОСАГО.

Страховщики по ОСАГО не могут определять этот коэффициент самостоятельно. Он устанавливается Центральным Банком РФ. При этом КБМ не учитывается для КАСКО, где страховщики самостоятельно определяют сумму страховых платежей и порядок их расчета.

Как рассчитывается цена полиса ОСАГО?

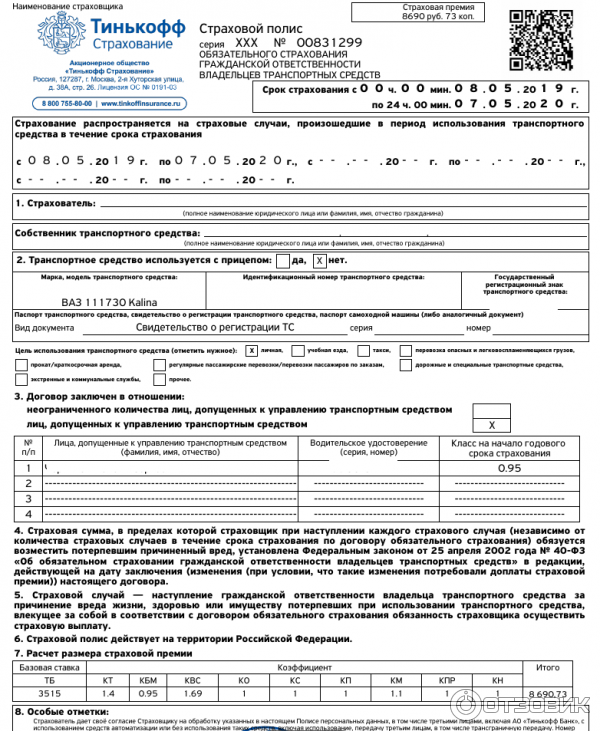

Расчет производится по формуле: ОСАГО = БЗ х КВС х КБМ.

БЗ (базовое значение) – это индивидуальные факторы использования транспортного средства, с которыми можно ознакомиться на сайте Российского союза автостраховщиков или узнать у представителей страховых компаний. КВС (возраст и стаж водителя) и КБМ (коэффициент «бонус-малус») в совокупности составляют понятие класса водителя. Он является важным показателем при расчете стоимости полиса ОСАГО.

Зачем ввели коэффициент «бонус-малус»?

Страхуя ответственность водителей, страховщики несут риски, ведь человек, например, может попадать в ДТП слишком часто. Чтобы эти риски компенсировать и заодно побуждать граждан водить более аккуратно, был введен КБМ. Это система скидок для водителей, которые не попадают в аварии. При этом КБМ предусматривает увеличение страховых платежей для тех, у кого на счету много ДТП. Но это вовсе не наказание для неосторожных водителей. При ДТП страховщик несет значительные расходы, и увеличение суммы страховых платежей призвано их компенсировать.

Чтобы эти риски компенсировать и заодно побуждать граждан водить более аккуратно, был введен КБМ. Это система скидок для водителей, которые не попадают в аварии. При этом КБМ предусматривает увеличение страховых платежей для тех, у кого на счету много ДТП. Но это вовсе не наказание для неосторожных водителей. При ДТП страховщик несет значительные расходы, и увеличение суммы страховых платежей призвано их компенсировать.

Как рассчитывается КБМ?

Основная величина, используемая при расчете КБМ, – количество страховых возмещений, вне зависимости от их размера. Но считается, что после одного ДТП было выплачено одно возмещение, даже если их было больше, например, когда несколько пассажиров потребовали компенсации за вред, причиненный их здоровью.

При определении КБМ учитываются случаи возмещения с 1 апреля года, предшествующего расчету, до 31 марта года, в котором производится расчет. То есть в 2019 г. не будут приниматься во внимание возмещения по ДТП, которые были произведены в марте 2018 г. и ранее. Прежде КБМ рассчитывался иначе. Новые правила вступили в силу 1 апреля этого года.

и ранее. Прежде КБМ рассчитывался иначе. Новые правила вступили в силу 1 апреля этого года.

Когда водитель впервые оформляет ОСАГО, его КБМ равняется 1. Он оплачивает страхование в базовом размере. В следующем году его КБМ будет рассчитываться на основании количества страховых возмещений за прошедший год, а также предыдущего КБМ. Для расчета КБМ существуют специальные таблицы, содержащиеся в Указании Банка России1.

Для расчета КБМ необходимо знать количество страховых возмещений за предыдущий год.

Если страховые возмещения по вине водителя не выплачивались, то КБМ понижается. Сумма страховых взносов становится для водителя меньше. Это правило можно разобрать на примере.

Предположим, что водитель в 2019 г. впервые оформляет ОСАГО. Его КБМ равен 1. Он уплачивает базовые страховые взносы. За год по его вине было выплачено одно страховое возмещение. С 1 апреля 2020 г. его КБМ составит 1,55. Он должен будет выплачивать страховые платежи в полуторном размере. Если за этот год он не попадет в ДТП, то его КБМ с 1 апреля 2021 г. станет 1,4. Сумма платежей уменьшится.

Если за этот год он не попадет в ДТП, то его КБМ с 1 апреля 2021 г. станет 1,4. Сумма платежей уменьшится.

Минимальный размер КБМ составляет 0,5. То есть при безупречном вождении человек платит только половину базовой суммы. Максимальный КБМ составляет 2,45.

Как рассчитывается КБМ, если в страховку включено несколько человек?

С 9 января этого года в правила определения КБМ были внесены изменения, и расчет коэффициента на 1 апреля был произведен по-новому. Так, изменения коснулись случаев, когда в страховку включено несколько человек. Если договор ОСАГО заключен с несколькими водителями, то общий коэффициент «бонус-малус» равен максимальному КБМ, который был рассчитан для каждого страхователя отдельно. Если договор заключен в отношении неограниченного круга лиц, то КБМ всегда равен 1. По ранее действовавшим правилам коэффициент определялся на основании КБМ собственника автомобиля.

Как узнать свой КБМ?

Сведения о КБМ каждого водителя и его классе содержатся в Автоматизированной информационной системе ОСАГО (АИС ОСАГО), ведение которой осуществляет Российский союз автостраховщиков. Эти сведения открыты, и их может получить любой желающий. Например, их можно запросить в АИС ОСАГО, если необходимо проверить свои данные или оформить договор ОСАГО в отношении нескольких лиц, для чего потребуется их КБМ.

Эти сведения открыты, и их может получить любой желающий. Например, их можно запросить в АИС ОСАГО, если необходимо проверить свои данные или оформить договор ОСАГО в отношении нескольких лиц, для чего потребуется их КБМ.

Проверить свой КБМ можно на официальном сайте РСА.

Что делать, если не получилось узнать КБМ?

Как показывает практика, при использовании АИС ОСАГО у водителей периодически возникают затруднения. Часто человеку не удается получить сведения из-за ошибочно введенных данных. При проверке КБМ необходимо использовать данные именно из страхового полиса, так как они могут расходиться с теми, что указаны в паспорте транспортного средства.

Как быть, если КБМ рассчитан неверно?

Ошибка в расчете КБМ повлияет на размер страховых платежей. В таком случае нужно подать в Российский союз автостраховщиков заявление об исправлении сведений, содержащихся в АИС ОСАГО.

Перед этим необходимо запросить у своего страховщика информацию о страховых возмещениях за предыдущий год. Эти сведения или письменный отказ в их предоставлении нужно приложить к заявлению. В заявлении должны быть указаны данные водителя: Ф.И.О., дата рождения, серия и номер водительского удостоверения и полиса ОСАГО. Претензия может быть направлена обычной почтой или на адрес электронной почты, указанный на сайте РСА.

Эти сведения или письменный отказ в их предоставлении нужно приложить к заявлению. В заявлении должны быть указаны данные водителя: Ф.И.О., дата рождения, серия и номер водительского удостоверения и полиса ОСАГО. Претензия может быть направлена обычной почтой или на адрес электронной почты, указанный на сайте РСА.

В случае отказа в изменении КБМ водитель может подать в суд исковое заявление. В суде можно использовать документы, которые ранее были получены у страховщика для подачи заявления в РСА. Также нужно будет предоставить полис ОСАГО и справки о ДТП за предыдущий год.

Стоит иметь в виду, что соблюдение претензионного порядка не является обязательным. То есть водитель может сразу обращаться в суд без подачи заявления в Российский союз автостраховщиков. Однако порой направление претензии в РСА является более целесообразным, так как это позволяет сэкономить время и средства.

1 Указание Банка России от 4 декабря 2018 г. № 5000-У «О предельных размерах базовых ставок страховых тарифов (их минимальных и максимальных значений, выраженных в рублях), коэффициентах страховых тарифов, требованиях к структуре страховых тарифов, а также порядке их применения страховщиками при определении страховой премии по договору обязательного страхования гражданской ответственности владельцев транспортных средств».

№ 5000-У «О предельных размерах базовых ставок страховых тарифов (их минимальных и максимальных значений, выраженных в рублях), коэффициентах страховых тарифов, требованиях к структуре страховых тарифов, а также порядке их применения страховщиками при определении страховой премии по договору обязательного страхования гражданской ответственности владельцев транспортных средств».

Нужно ли возить с собой полис ОСАГО в 2019 году

В новом документе речь идет о полисе ОСАГО. Теперь драйверы не будут возить его с собой, если законопроект одобрят власти. Его разработали, чтобы усовершенствовать систему страхования.Нужно ли возить с собой полис ОСАГО после нововведений, и как быть с электронным документом?

Дмитрий Медведев по время проведения заседания правительства подчеркнул, что планируется уравнять права полисов, относящихся к электронным, и документов на бумажных носителях. Для того чтобы идентифицировать документы, не нужно изготавливать их на защищенных бланках.

Нововведения позволят получить все данные о полисе. Конкретно уполномоченные лица узнают, достоверный документ, или нет. Еще один момент — идентификация страховщика после изучения номера.«Каждому документу теперь будет присваиваться уникальный порядковый номер».

Что за документы нужно показывать сотрудникам ГИБДД в 2019 году?

Драйверы, которые перемещаются по дорогам России, оригинал документа будут возить с собой, однако при его отсутствии на помощь придет смартфон. Сотрудникам полиции будет достаточно изучить оригинал полиса. Если он оформлен в электронном формате, водитель предъявит необходимый номер для идентификации при помощи собственного мобильного устройства.

Если предстоит пересечение государственной границы, иностранные граждане будут предъявлять сотрудникам таможенной службы полис, или договор страхования, относящийся к международному. За выполнением этих требований будут следить лица, работающие на госгранице.

Еще один аспект, на котором акцентировал внимание Дмитрий Медведев — снятие запрета на перестрахование рисков по ОСАГО. Для того чтобы разработать данную инициативу, во внимание принимались показатели, сформированные до 2019 года. Объем премий, собираемых страховщиками, был увеличен в 10 раз после того, как в силу вступил закон об обязательном оформлении полиса. Дмитрий Медведев подчеркнул, что число машин также было увеличено, однако сформировались предпосылки для масштабирования рисков. Председатель правительства сообщил:

ОСАГО — это единственный вид страхования, относящийся к имущественному, по которому не перестраховывают риски. Теперь запрет на проведение данной процедуры будет снят.«Поэтому надо сделать перестрахование рисков по ОСАГО обычной практикой».

Страхование гражданской ответственности | Страхование MIC

Кто может нанять эту страховку?Страхование гражданской ответственности направлено на:

- Родители или опекуны, имеющие несовершеннолетних под опекой, гарантируют ущерб, причиненный действиями или бездействием в частной жизни, если это не связано с профессиональными действиями

- Владелец или держатель домашних животных

- Семьи с домашним обслуживающим персоналом

- Любители спорта

- Любое лицо, путешествующее по Европе, перемещение семьи или любого из ее членов с туризмом или обучением несовершеннолетних

- Собственник сдаваемого внаем дома; Личный и материальный ущерб, который может потребовать арендатор, покрывается

- Ущерб, причиненный водой третьим лицам

- Ухудшение в результате пожара или взрыва

- В качестве дополнения к другому основному страхованию, например к страхованию жилья.

Защита распространяется на всех, кого объединяют узы семейного родства, независимо от возраста, проживающих в одном месте.

Что покрывает страхование общей гражданской ответственности?По Общему страхованию CL гарантировано:

- Выплата потерпевшим компенсаций, которые повлекут за собой гражданско-правовую ответственность страхователя.

- Оплата судебных или внесудебных издержек, связанных с потерей.

- Состав судебных финансов, необходимых застрахованному для обеспечения его гражданской ответственности

Он покроет максимальную сумму, установленную в конкретных гарантиях, и при условии, что ущерб не является преднамеренным или возник в результате неосторожности застрахованного.

Что предлагает Общее страхование CL? General CL Insurance предназначена для защиты частной сферы семейной ячейки. Потому что даже, казалось бы, самые незначительные действия в частной сфере могут стать причиной серьезного ущерба третьим сторонам и вызвать трудные претензии, с которыми столкнется физическое лицо.

Страхование профессиональной гражданской ответственности | Страхование MIC

Страхование профессиональной гражданской ответственностиСуществует несколько видов страхования профессиональной гражданской ответственности, которые можно адаптировать к вашим потребностям, среди которых мы можем выделить:

- Оперативно-гражданская ответственность:

Оперативное страхование гражданской ответственности представляет собой основную гарантию страхования общей гражданской ответственности, которая покрывает требования гражданской ответственности за ущерб, причиненный третьим лицам имуществом, сооружениями, механизмами, имуществом и работниками Застрахованного в ходе развития застрахованной деятельности.

Гражданская ответственность арендатора понимается как таковая для Застрахованного, вытекающая из его статуса арендатора здания, в котором он осуществляет свою деятельность, перед его владельцем и всякий раз, когда повреждение указанного здания является прямым следствием:

— Огонь.

— Взрыв.

— Водное действие.

Кроме того, данное страхование покрывает требования по гражданской ответственности за ущерб, нанесенный арендованному имуществу, используемому Страхователем для развития застрахованной деятельности.

- Гражданская ответственность организации работодателя

Гражданская ответственность организации работодателя покрывает иски о гражданской ответственности за телесные повреждения, причиненные работникам Застрахованного в результате несчастного случая на работе.

Эта гарантия также покрывает, в качестве дополнительной, личный ущерб, понесенный сотрудниками подрядчиков и субподрядчиков Застрахованного, когда они участвуют в работах по застрахованной деятельности.

- Продукция / Гражданская ответственность после работы

Гражданская ответственность за продукцию / после работы включает покрытие требований гражданской ответственности за ущерб, причиненный третьим лицам продуктами / работами, выполненными Застрахованным, после их прекращения и доставки.

касается исков о гражданской ответственности за ущерб, причиненный третьим лицам продуктами, изготовленными или поставленными Застрахованным, после их доставки.

- Гражданская ответственность за случайное загрязнение

Покрытие требований гражданской ответственности за ущерб, причиненный окружающей среде: загрязнение воды, воздуха или почвы.

- Гражданская ответственность за ущерб примыканию и проводке

Дополнительная гарантия гражданской ответственности операции автоматического включения в определенные риски, которая покрывает претензии гражданской ответственности за ущерб, причиненный соседним объектам или трубопроводам воды, газа, электричества, телекоммуникаций и т. Д.

Что предлагает страхование профессиональной гражданской ответственности? Страхование профессиональной гражданской ответственности или Профессиональное страхование CR дает страхователю уверенность в том, что в случае возможного иска третьей стороны о причинении ущерба в результате ошибок или упущений в развитии их профессиональной деятельности этот полис будет Компания будет выплачивать компенсацию при условии, что убытки не выходят за рамки условий контракта.

видов страхования ответственности, где купить и кому нужно

Представьте себе: ваша дочь празднует свой восьмой день рождения со школьными друзьями на заднем дворе.Все веселятся, пока один ребенок не слетит с батута и не сломает руку. Разгневанные родители обвиняют вас, а их адвокат угрожает подать на вас в суд за медицинский счет в размере 1200 долларов. Вы можете:

Оплатить счет Позвоните в свою страховую компаниюАварии случаются. Страхование ответственности покрывает несчастные случаи, повреждения и вред на работе, в дороге и дома, с полисами, доступными для каждой категории. Вы также можете получить покрытие по претензиям против вашей компании или вашей профессиональной должности.

Вам нужно страхование ответственности?

Благодаря страхованию ответственности и вы, и потерпевшая финансово защищены от непредвиденных событий, которые могут привести к ущербу для тела, собственности, бизнеса или репутации. Существуют различные категории страхования ответственности, включая страхование автомобилей, домовладельцев, профессиональное страхование и страхование бизнеса. Сумма, которую вы платите за страхование ответственности, варьируется в зависимости от типа страхования, суммы страхового покрытия, которое вы ищете, количества и долларовой стоимости претензий, которые вы подаете в течение срока действия полиса, и переменных рыночных ставок.Как правило, вы застрахованы от инцидентов, подпадающих под действие вашего полиса, которые происходят и о которых сообщается, пока действует ваш полис. (Однако есть исключения из правил синхронизации отчетов, которые зависят от политики и правил штата.)

Существуют различные категории страхования ответственности, включая страхование автомобилей, домовладельцев, профессиональное страхование и страхование бизнеса. Сумма, которую вы платите за страхование ответственности, варьируется в зависимости от типа страхования, суммы страхового покрытия, которое вы ищете, количества и долларовой стоимости претензий, которые вы подаете в течение срока действия полиса, и переменных рыночных ставок.Как правило, вы застрахованы от инцидентов, подпадающих под действие вашего полиса, которые происходят и о которых сообщается, пока действует ваш полис. (Однако есть исключения из правил синхронизации отчетов, которые зависят от политики и правил штата.)

Виды страхования ответственности

Вот самые распространенные виды страхования ответственности.

| Человек и роль | Риск и покрытие | Вид страхования ответственности |

|---|---|---|

| Автовладелец | Травмы и / или материальный ущерб другим лицам | Страхование автомобильной ответственности плюс дополнительный зонт |

| Домовладелец | Телесное или имущественное повреждение гостей и незваных лиц, за которые владелец полиса несет ответственность, либо на территории, либо за ее пределами | Личная ответственность домовладельца плюс дополнительный зонт |

Профессиональные (юрист, врач и др. )) )) | Клиент пострадал от услуги или совета, которые вы предоставляете и за которые вы несете юридическую ответственность | Страхование профессиональной ответственности |

| Бизнес | Заказчик, продавец или сотрудник понесли телесные повреждения / медицинские расходы, материальный ущерб, судебные издержки и судебные решения или иски о причинении личного вреда, такие как клевета и клевета | Страхование общей коммерческой ответственности |

| Производитель | Потребитель пострадал от использования продукта | Страхование ответственности производителя |

| Компьютер / Cyber | Потребителю или бизнесу нанесен ущерб в результате повреждения или потери компьютерного оборудования, систем или данных | Страхование компьютерной ответственности |

| Морской | Клиент понес потерю или повреждение судов, грузов или терминалов | Страхование морской ответственности |

| Организатор мероприятий | Участник или гость пострадал на особом мероприятии | Страхование от особых случаев |

Страхование ответственности — это большой бизнес, особенно в США. S. Страховая отрасль ежегодно генерирует сотни миллиардов долларов премий по полисам страхования, кроме страхования жизни (т. Е. По страхованию автомобилей, домовладельцев, профессиональной и деловой ответственности и имущественного страхования).

S. Страховая отрасль ежегодно генерирует сотни миллиардов долларов премий по полисам страхования, кроме страхования жизни (т. Е. По страхованию автомобилей, домовладельцев, профессиональной и деловой ответственности и имущественного страхования).

В результате существует множество поставщиков для каждого вида страхования ответственности. В этой конкурентной среде политики могут различаться не только по ставкам, но и по специфике того, что политика покрывает — и что она не покрывает. Как правило, вы застрахованы только от инцидентов, подпадающих под действие вашего полиса, и только тех инцидентов, которые происходят и о которых сообщается в течение периода действия вашего полиса, но, как упоминалось выше, из этого общего правила есть исключения.Страхование ответственности не предназначено для выплаты ущерба, причиненного умышленно.

Страхование автомобильной ответственности

Большинство людей, у которых есть водительские права, знакомы со страхованием автомобильной ответственности — оно является обязательным почти в каждом штате США. Эта страховка обеспечивает финансовую защиту водителя, который причиняет вред кому-либо или чужому имуществу во время управления транспортным средством. Штаты различаются по долларовой стоимости обязательного страхового покрытия, и отдельные держатели полиса могут приобретать страховое покрытие сверх обязательного требования.

Страхование автомобильной ответственности покрывает травмы или ущерб третьим лицам и их имуществу. Страхование автогражданской ответственности не распространяется на водителя, вызвавшего происшествие, которое, наряду с пассажирами, в определенной степени покрывается страховкой Medical Payments, если это указано в полисе водителя. Страхование автогражданской ответственности не включает в себя транспортное средство и имущество заблудшего водителя, которые могут быть покрыты в случае столкновения, или, при определенных обстоятельствах, комплексное страхование, если оно указано в полисе этого водителя.

Подробнее о том, что покрывает страхование автомобильной ответственности (а что нет), см. В руководстве MoneyGeek по страхованию автомобилей 101.

Страхование гражданской ответственности домовладельцев

Страхование ответственности домовладельцевобеспечивает финансовую защиту от материального ущерба или телесных повреждений, причиненных другим людям в связи с вашими действиями или имуществом. Страхование гражданской ответственности домовладельцев может состоять из трех частей:

Личная ответственность Медицинские выплаты Зонтичное покрытиеСтрахование личной ответственности

Политикадомовладельцев — это политика личной ответственности, которая предусматривает выплату компенсации за ущерб людям, пострадавшим в результате ваших действий или раненым во время нахождения на вашей собственности.Большинство полисов распространяется на вас, членов вашей семьи и домашних работников.

Что покрывает страхование личной ответственностиПолис вступает в силу, если вы или один из ваших застрахованных соседей по дому признаны ответственными за травму или повреждение их имущества другой стороной. Страхование вашей личной ответственности действует независимо от того, находитесь ли вы или ваши застрахованные соседи по дому дома или в отъезде. Ваш полис также может включать юридическое представительство, чтобы страховая компания оплачивала вашу юридическую защиту в судебном процессе.

Примеры случаев покрытия личной ответственностиВаш ребенок бросает бейсбольный мяч в окно; вы подрезаете дерево, и падающая ветка оставляет вмятину в машине вашего соседа; или вас подали в суд за ошибочный бросок в гольф, который сломал часы Rolex вашего партнера по гольфу.

Личная ответственность не покрываетВы не защищены от умышленных травм или повреждений. Ваша политика, скорее всего, также будет включать список обстоятельств, которые не покрываются, так называемые «исключения».«Типичные исключения включают травмы и / или повреждения, вызванные вашей машиной или связанные с вашей профессией, включая домашний офис. Ваша страховая компания потребует письменное уведомление о любом происшествии, а также любые повестки, уведомления или документацию, относящуюся к происшествию.

Страхование медицинских выплат

Медицинские платежи не являются обязательными, обычно недороги, имеют нулевую франшизу и предназначены для оплаты относительно небольших сумм медицинских расходов кого-либо, получившего травму на вас или в связи с вами или вашим имуществом.Медицинские выплаты также являются компонентом автострахования, а зонтичное покрытие обеспечивает дополнительное покрытие по сравнению со страхованием жилья и автомобиля. Цель и результат этого покрытия — предотвратить судебные иски.

Какие медицинские платежи покрываютЭто обычно покрывает скорую и неотложную транспортную помощь, больничные расходы, хирургические и медицинские счета, рентгеновские снимки и диагностику, стоматологические и медсестринские услуги на срок до трех лет. Страхование медицинских платежей, или гостевое медицинское обслуживание, осуществляется без вины.

Примеры покрытия медицинских выплатПешеход споткнулся и упал на ваш тротуар, ему наложили швы и сделали рентген. Страхование медицинских платежей обычно оплачивает эти счета без франшизы.

Политика в отношении оплаты медицинских услуг не распространяется наСтрахование медицинских выплат не распространяется на ваши собственные медицинские расходы и медицинские расходы жителей вашей семьи, за исключением ваших домашних работников. Ваш полис может включать исключения из покрытия определенных медицинских процедур; внимательно проверьте свою политику.Инциденты, произошедшие за пределами указанного адреса собственности, вызванные вами или вашим домашним животным, скорее всего, будут являться иском об ответственности.

Зонтичные политики

ПолисыUmbrella обычно выдаются на большие суммы — 1 миллион долларов — это обычная сумма — вступает во владение, если суммы вашего полиса домовладельцев или автомобильного полиса недостаточно, чтобы покрыть вам крупный убыток.

Какие страховые полисы покрываютКак правило, зонтичные полисы покрывают расходы на защиту и убытки, присужденные в судебном процессе, связанные с ущербом, причиненным дорожно-транспортным происшествием или дорогостоящим убытком, который обычно покрывается вашим страхованием личной ответственности, но превышает сумму полиса.Политика Umbrella также распространяется на иски о клевете, клевете и диффамации в отношении персонажей.

Примеры покрытия зонтичной политикойВо время вождения вы несете ответственность за аварию, в результате которой шесть человек в другом автомобиле получили травмы, а общий ущерб составил 600 000 долларов США. Страховое покрытие вашего автомобиля составляет 500 000 долларов. Оставшиеся 100 000 долларов покрываются вашим зонтичным полисом.

Зонтичные политики не покрываютСтрахование почти никогда не покрывает преднамеренные действия. Используя приведенный выше пример, если вы были охвачены агрессивным поведением на дороге и намеренно протаранили другое транспортное средство, маловероятно, что ваша политика в отношении автомобиля или зонтика покроет вас, если другие стороны подадут иск против вас.

Сколько стоит страхование гражданской ответственности домовладельцев

Взносы по страхованию ответственности зависят от наличия в собственности:- Собака

- Детский

- Бассейн

- Батут

- Опасные условия, например, неисправность

- Размер

- Возраст

- Окрестности

- Меры безопасности, такие как пожарная и охранная сигнализация, безопасные устройства, сертификация LEED и т. Д.

- История утраты или повреждения имущества

Кроме того, некоторые страховщики включают дополнительные услуги в свои базовые полисы, а другие оставляют их для зонтичных полисов.Лучше всего это проиллюстрировать на примере.

Следующие цитаты основаны на доме на одну семью площадью 931 квадратный фут, построенном в 1939 году в районе залива Сан-Франциско. Идентичная информация была введена на веб-страницы эмитентов. Цель этого сравнения не в том, чтобы показать, какая компания предлагает самую дешевую или лучшую политику, а в том, чтобы проиллюстрировать, насколько сложно сравнивать котировки. Страховщики не согласны с тем, что содержит основной полис, формулой для определения восстановительной стоимости домов, факторами риска для районов или значениями других переменных, которые входят в страховые взносы вашего полиса.

Котировки на страхование домовладельцев для типового дома в районе залива Сан-Франциско| Фермеры | По всей стране | Уэллс Фарго | |

|---|---|---|---|

| Страхование личной ответственности | 100 000 долл. США | 100 000 долл. США | 100 000 |

| Медицинские выплаты | 1 000 долл. США | 1 000 долл. США | 1 000 долл. США |

| Жилище | 267 000 долл. США | 279 000 долл. США | 185 000 долл. США |

| Гараж / отдельные строения | 26 700 долл. США | 27 900 долл. США | Нет |

| Утрата возможности использования | $ 106 800 | Максимум 12 месяцев | Нет |

| Франшиза | 2500 долл. США в случае кражи, ветра или града («Все опасности») | 1000 долларов за инцидент, 1500 долларов за ветер или град («Все опасности») | 500 долларов США за кражу, ветер или град («Все опасности») |

| Стоимость в месяц | $ 68 | $ 65 | $ 55 |

Источники: Farmers, по всей стране, Wells Fargo 2016

Как показано выше, вы не можете сравнивать только стоимость при взвешивании конкурирующих предложений страхования ответственности, особенно с учетом того факта, что элемент ответственности скрыт в предложении полиса.

Страхование профессиональной ответственности

Страхование профессиональной ответственности обеспечивает финансовую защиту профессионалов и компаний, которые предоставляют консультации и услуги, и против них возбуждены гражданские иски с исками о возмещении ущерба или халатности. В большинстве случаев специалист или компания защищают себя финансово от претензий о невыполнении, ошибке или упущении в работе, ущербе бренду (ущерб от рекламы) или финансовом ущербе в результате использования продукта или услуги.Страхование профессиональной ответственности обычно включает покрытие правовой защиты, включая дела, которые в суде признаны безосновательными.

Большинство практикующих врачей, юристов и их фирмы обязаны по закону иметь страховку профессиональной ответственности. Иногда компании требуют страхование профессиональной ответственности в качестве условия контракта между компанией и теми, кто предоставляет консультации, услуги или продукты.

В области медицины страхование профессиональной ответственности — это страхование от халатности.В других областях, включая страхование, право, финансовые услуги, бухгалтерский учет, строительство и недвижимость, наиболее актуальной формой страхования профессиональной ответственности является страхование от ошибок и пропусков (E&O).

Страхование профессиональной ответственности отдельно от страхования общей ответственности, которое покрывает личные и телесные повреждения, а также материальный ущерб.

Что покрывает страхование профессиональной ответственностиСтрахование профессиональной ответственности обычно покрывает иски о небрежности; искажение информации о товарах или услугах; неточный или причиняющий вред адвокат; и нарушение «добросовестных» условий соглашения или контракта.

Примеры страхования профессиональной ответственностиФирме или специалисту по составлению налоговой декларации потребуется полис страхования ответственности, если клиент заявляет о финансовом ущербе, утверждая, что его налоговые декларации были неправильно подготовлены.

Что не покрывает страхование профессиональной ответственности Полисы страхования профессиональной ответственности часто различаются по тому, что покрывается, а что нет. Как правило, страховые полисы ограничивают покрытие претензиями, поданными в течение периода действия полиса, на основе так называемых претензий.Если страхователь прекращает страховое покрытие даже на ограниченный период времени, любые действия, совершенные в рамках первоначального периода страхового покрытия, становятся недействительными. Страховые компании могут предложить дополнительное положение за дополнительную премию, которое обеспечивает покрытие специально для событий, которые произошли в течение обычного периода действия полиса, но о которых не сообщается до момента прекращения действия полиса.

Страхование профессиональной ответственности не включает покрытие уголовного преследования, а также иски о диффамации, такие как клевета и клевета, нарушение контракта или гарантии, ответственность работодателя или телесные повреждения.В большинстве случаев страхование профессиональной ответственности не распространяется на утечки данных и другие проблемы, связанные с технологиями.

Сколько стоит страхование профессиональной ответственности

Тарифы на страхование профессиональной ответственности зависят от вашей профессии, штата, в котором вы работаете / головной офис, и от конкретных областей страхования, которые вы выбираете. Ваш выбор, вероятно, будет включать: иски о халатности, предполагаемый ущерб и расходы на юридическую защиту.

Следующие примеры основаны на компании, занимающейся маркетинговым консалтингом в районе залива Сан-Франциско.Эти политики E&O, которые включают юридическую защиту, покрывают халатность, ущерб, ущерб бренду / клевету и клевету, нарушение авторских прав и штрафные убытки, причиненные должностными лицами, персоналом, временными или контрактными сотрудниками. Котировки не включают страхование гражданской ответственности бизнеса.

Котировки на страхование E&O для малого бизнеса| GEICO | прогрессивный | Insureon | |

|---|---|---|---|

| Халатность | 250 000 долл. США | 250 000 долл. США | 250 000 долл. США |

| Штрафные убытки | 250 000 долл. США | 250 000 долл. США | 250 000 долл. США |

| Нарушение авторских прав | 200 000 долл. США | 200 000 долл. США | 200 000 долл. США |

| Предел совокупного | 1 миллион долларов | 1 миллион долларов | 1 миллион долларов |

| Франшиза | 500 долларов США за инцидент | 500 долларов США за инцидент | 500 долларов США за инцидент |

| Стоимость в месяц | $ 51 | $ 50 | $ 62 |

Источники : GEICO, Progressive, Insureon 2016

Страхование коммерческой ответственности

Страхование деловой ответственностиобеспечивает финансовую защиту в случае судебного процесса или иска третьих лиц о физических травмах или материальном ущербе, причиненных вами, вашими сотрудниками или вашими бизнес-операциями.Страхование деловой ответственности также называется страхованием гражданской ответственности бизнеса (GL) или страхованием гражданской ответственности бизнеса (CGL).

В некоторых отраслях, например в строительстве, деловые контракты часто требуют страхования ответственности. Компании, относящиеся к этим категориям повышенного риска, могут добавить поставщиков и субподрядчиков в свою политику ответственности на время действия контракта.

Что покрывает страхование деловой ответственностиСтрахование деловой ответственности обычно покрывает претензии в связи с телесными повреждениями, включая медицинские счета; материальный ущерб; и вред от ложной или вводящей в заблуждение рекламы.Страхование деловой ответственности покрывает расходы на юридическую защиту и, в случае успешного предъявления к фирме судебного иска, любые выплаты или компенсации, такие как компенсационные убытки, немонетарные убытки и штрафные убытки. Даже будучи корпорацией или ООО, владелец бизнеса может нести финансовую ответственность по претензиям. Если у компании уже есть страхование профессиональной ответственности или страхование владельцев бизнеса, компания должна структурировать свой полис страхования ответственности, чтобы избежать дорогостоящего дублирования.

Примеры страхования коммерческой ответственностиНекоторые предприятия по закону или по контракту обязаны приобретать специализированные формы покрытия деловой ответственности.Например, в барах и ресторанах, где подают алкоголь, требуется страхование ответственности за алкоголь. Компании, которые работают с токсичными материалами или производят их, нуждаются в страховании ответственности за окружающую среду и загрязнение окружающей среды. Производителям необходимо страхование ответственности за качество продукции.

Что не покрывает страхование гражданской ответственностиСтрахование общей деловой ответственности не распространяется на имущество, компенсацию работникам или инвалидность штата, которые являются отдельными видами страхового покрытия, которое может требоваться в соответствии с законодательством штата или федеральным законодательством.

| Дополнительное страхование коммерческой ответственности | Покрытие | Компании, которым следует подумать об этой страховке |

|---|---|---|

| Ошибки и пропуски (E&O) | Небрежные действия, ошибки и / или упущения в работе, убытки, понесенные из-за совета и совета. Может включать покрытие судебных издержек по иску, который в конечном итоге будет признан необоснованным | Розничные торговцы, компании, производящие продукцию или услуги, а также любые предприятия, которые хранят информацию о потребительских кредитных / дебетовых картах |

| Практика занятости (EPLI) | Незаконная дискриминация, незаконное увольнение, сексуальные домогательства и заявления, связанные с трудоустройством.Полисы могут включать неэффективное управление льготами, включая медицинское страхование | Любой бизнес с сотрудниками |

| Некоммерческая организация | Форма страхования практики трудоустройства специально для руководителей и директоров некоммерческих организаций | Некоммерческие организации |

| Технологии / Cyber | Судебные издержки, судебные решения или урегулирования, а также другие санкционированные судом расходы, связанные с утечкой данных или причинением вреда от использования компьютерного оборудования или услуг | Любая компания, использующая компьютеры как неотъемлемую часть своих услуг или продуктов |

| Ответственность за продажу спиртных напитков | Телесные повреждения и / или материальный ущерб в результате нахождения посетителей в состоянии алкогольного опьянения | Бары, рестораны, ночные клубы, магазины спиртных напитков и другие предприятия, которые обслуживают или продают спиртные напитки |

| Ответственность за качество продукции | Телесные повреждения и / или материальный ущерб в результате дефектов продукта, который предприятие производит, продает или распространяет | Компании-производители |

| Обесценение окружающей среды | Телесные повреждения и / или материальный ущерб, вызванные загрязнением, включая расходы на реабилитацию по удалению, удалению и мониторингу загрязнителя (ов) | Девелоперы, строительные компании, энергетические и химические компании |

| Загрязнение | Как и в случае «Обесценение окружающей среды», данная политика покрывает расходы на восстановление на недопустимой основе | Производители, горнодобывающие и энергетические компании, химические и фармацевтические предприятия, поля для гольфа |

| Особые мероприятия | Телесные повреждения и / или материальный ущерб в результате действий, предпринятых персоналом или поставщиками на мероприятии; часто однодневный или краткосрочный полис | Фирмы по организации специальных мероприятий, кейтеринги, места проведения мероприятий и частные лица для любого большого скопления людей |

Сколько стоит страхование профессиональной ответственности

Тарифы на страхование гражданской ответственности зависят от типа бизнеса, штата (в одних штатах расчеты намного выше, чем в других), конкретных областей страхового покрытия, которые вы выбираете, и финансовых пределов покрытия.Для предприятий, которые осуществляют операции с повышенным риском, страховые компании обычно предлагают полисы Excess или Umbrella, которые обеспечивают более высокие финансовые ограничения, за дополнительную плату.

Следующие ниже примеры основаны на агентстве недвижимости в районе залива Сан-Франциско. Эти политики включают юридическую защиту и покрывают иски о телесных повреждениях и медицинских расходах, повреждении чужой собственности, клевете и клевете, нарушении авторских прав и штрафных санкциях на основании действий должностных лиц, сотрудников, временных или контрактных сотрудников.

Затраты на страхование бизнеса для малого бизнеса| Хискокс | По всей стране | GEICO / Hiscox | |

|---|---|---|---|

| Предел появления | 1 миллион долларов | 1 миллион долларов | 1 миллион долларов |

| Франшиза | $ 0 | 500 долларов США | $ 0 |

| Ежемесячная стоимость | $ 29 | $ 32 | $ 30 |

Непростое решение для бизнеса: появление vs.Заявления о предъявлении претензий

Компании приобретают страховку ответственности, чтобы обеспечить финансовую защиту от судебных исков. Большинство страховых компаний предлагают полисы в зависимости от обстоятельств, что означает, что они соглашаются покрывать претензии, предъявленные и / или заявленные в течение периода действия страхового полиса. Политики, основанные на вхождениях, ограниченных периодом действия политики, называются политиками заявлений.

Однако компания может столкнуться с судебным иском в связи с инцидентом, произошедшим до периода действия полиса.Если у компании есть полис на случай происшествий, страховая компания не обязана покрывать претензию. Второй возможный сценарий состоит в том, что происходит инцидент, когда клиент получает травму или повреждено имущество, но потерпевшая сторона не решает подавать иск — пока нет. Факт происшествия создает для бизнеса риск того, что потерпевшая сторона может подать иск в будущем, в то время, когда компания может иметь или не иметь страховку ответственности. На страховом жаргоне они называются долгосрочными претензиями.

В результате многие компании теперь регулярно сообщают об инцидентах в свою страховую компанию как о потенциальных претензиях, даже если инцидент не привел к судебному процессу. Положительным моментом этой практики является то, что она защищает бизнес от судебных исков в будущем, поскольку потенциальный иск был зарегистрирован в страховой компании. Обратной стороной этой практики является то, что она может увеличить страховую премию бизнеса.

Вторая проблема с сообщением о потенциальной претензии возникает, когда компания пытается сменить поставщика страховых услуг.После того, как компания внесет изменения, первоначальный поставщик больше не будет обязан покрывать претензию; и новый поставщик, вероятно, не захочет покрывать претензии за предыдущий период. Если это произойдет, новый оператор связи, вероятно, будет взимать дополнительную плату за покрытие.

Одна из потенциальных стратегий для предприятий, сталкивающихся с высокими затратами на страхование ответственности, — это согласование полиса с франшизой, что может привести к снижению страховых взносов. Такой подход называется самострахованным удержанием (SIR).С SIR бизнес оплачивает мелкие претензии из собственного кармана и оставляет страховую компанию для более крупных.

Где купить Страхование ответственности

В США более 2700 страховых компаний, занимающихся страхованием гражданской ответственности, но 25 страховых компаний обеспечивают более 50 процентов всего бизнеса. Большинство людей знакомы с крупнейшими брендами, включая Allstate, State Farm, GEICO, Nationwide, Progressive, Liberty Mutual и Prudential.

Большое количество поставщиков объясняется отраслевой практикой независимых страховых агентств, которые представляют нескольких поставщиков страховых услуг, и новым явлением онлайн-сервисов, предлагающих быстрые расценки.

Для любого типа страхования ответственности — автомобильного, домовладельца, профессионала или бизнеса — потребитель может получить расценки в течение нескольких минут или с помощью независимых агентов в течение дня. Более насущная потребность покупателя состоит в том, чтобы тщательно оценить стоимость своего имущества, стоимость его замены и вероятность инцидента, который подвергнет это имущество риску. Обладая этой информацией, вы сможете получить страховой полис, который наилучшим образом соответствует вашим потребностям.

Ресурсы для читателей

Страхование автомобильной ответственности

Страхование гражданской ответственности домовладельцев

Страхование профессиональной ответственности

Страхование коммерческой ответственности

Интересные факты о страховании ответственности

- 2 вида страхования автогражданской ответственности

Большинство штатов требует, чтобы вы приобрели страховку ответственности за телесные повреждения и имущественный ущерб, которая покрывает вас, когда вы виновны в аварии.

- 1 из 3 укусов собак

Укусы собак составляют около одной трети всех долларов, затрачиваемых на страхование ответственности домовладельцев каждый год.

- 1 из 900 родственников

1 из 900 претензий по страхованию гражданской ответственности домовладельцев относится к иску члена семьи или родственника к другому члену семьи (согласно последнему подсчету в 2017 году).

- Добрый старый Бен

В 1752 году Бен Франклин основал первую современную страховую компанию в США.S., называется «Филадельфийская организация по страхованию домов от убытков в результате пожара». Компания работает и по сей день.

- Миллиарды за большой удар

Одна из крупнейших страховых выплат в истории после извержения вулкана в Исландии привела к выплате в размере 3,4 миллиарда долларов.

- Спасение рядового Спилберга

Американский кинорежиссер Стивен Спилберг застрахован на 1,2 миллиарда долларов.

Источники : Страховой институт дорожной безопасности, Страховой информационный институт, Страховые компании Каролины, Кафолат Страхование

Официальный NCDMV: Требования к страхованию транспортных средств

Все автомобили с действующей регистрацией в Северной Каролине требуются

государственное право (Г.S. 20-309) иметь страхование непрерывной ответственности, предоставляемое компанией, имеющей лицензию на ведение бизнеса в Северной Каролине.

Полисы за пределами штата не принимаются.

Страхование ответственности защищает водителей и их семьи от травм и материального ущерба, вызванных халатностью других водителей, у которых может быть ограниченное, минимальное страхование ответственности или полное отсутствие страховки.

Во избежание штрафов и сборов физическому лицу не следует аннулировать свою страховку до тех пор, пока они не сдадут номерной знак компании N.C. Отдел автотранспортных средств.

Минимальное покрытие

Закон Северной Каролины (G.S. 20-279.21) также требует страхового покрытия для незастрахованных / недостаточно застрахованных автомобилистов, а также минимальных лимитов на телесные повреждения и материальный ущерб. Это требуется для всех политик, даже если они превышают минимальные требования.

| Телесное повреждение (один человек) | 30 000 долларов США | ||

| Телесное повреждение (два или более человека) | 60 000 долларов США | ||

| Материальный ущерб | 25000 долларов США |

Штат | Тип требуемого покрытия | Минимальные пределы ответственности | Особое исключение? |

Алабама | Ответственность за телесные повреждения и имущественный ущерб | 25/50/25 | Нет, см. Налоговое управление штата Алабама |

Аляска | Ответственность за телесные повреждения и имущественный ущерб | 50/100/25 | Нет, см. Аляска DMV |

Аризона | Ответственность за телесные повреждения и имущественный ущерб | 15/30/10 | Нет, см. Департамент автотранспортных средств штата Аризона |

Арканзас | Ответственность за телесные повреждения и имущественный ущерб | 25/50/25 | Нет, см. Департамент страхования штата Арканзас |

Калифорния | Ответственность за телесные повреждения и имущественный ущерб | 15/30/5 | Да, информацию о депозите наличными или самостраховании см. В Департаменте транспортных средств Калифорнии. |

Колорадо | Ответственность за телесные повреждения и имущественный ущерб | 25/50/15 | Нет, см. Информационную ассоциацию страхования Rocky Mountain |

Коннектикут | Ответственность за телесные повреждения и имущественный ущерб, незастрахованный / недостаточно застрахованный автомобилист | 20/40/10 | Нет, см. Департамент страхования Коннектикута |

Делавэр | Ответственность за телесные повреждения и имущественный ущерб, Защита от травм | 15/30/10 | Нет, см. Делавэрский отдел автотранспортных средств |

Округ Колумбия | Ответственность за телесные повреждения и имущественный ущерб, незастрахованный автомобилист | 25/50/10 И

| Нет, см. Департамент автотранспортных средств округа Колумбия |

Флорида | Ответственность за материальный ущерб, защита от травм | 20.10.10 | Нет, см. Департамент транспортных средств Флориды |

Грузия | Телесные повреждения и материальный ущерб | 25/50 за инцидент / 25 | Нет, см. Ga.Департамент страхования |

Гавайи | Ответственность за телесные повреждения и имущественный ущерб, Защита от травм | 20/40/10 | Нет, см. Департамент торговли и по делам потребителей Гавайев |

Айдахо | Ответственность за телесные повреждения и имущественный ущерб | 25/50/10 | Нет, см. Департамент транспорта Айдахо |

Иллинойс | Ответственность за телесные повреждения и имущественный ущерб, незастрахованный автомобилист | 25/50/20, Незастрахованный автомобилист — 25 000 долларов на человека, всего 50 000 долларов за несчастный случай. | Нет, см. Офис государственного секретаря штата Иллинойс |

Индиана | Ответственность за телесные повреждения и имущественный ущерб, незастрахованный автомобилист | 25/50/10, Незастрахованный автомобилист равен минимальный лимит для покрытия ответственности | Нет, см. Департамент страхования штата Индиана |

Айова | Все автомобилисты должны иметь возможность доказать финансовую ответственность в случае аварии.Если вы приобретаете автостраховку, вам необходимо приобрести как минимум ответственность за телесные повреждения и материальный ущерб . | Страхование не является обязательным, но если вы все же покупаете, должно быть 25/40/15 | Да, в Айове нет закона об обязательном автостраховании; см. Закон о финансовой ответственности и безопасности для получения дополнительной информации. |

Канзас | Ответственность за телесные повреждения и материальный ущерб, Защита от травм, незастрахованный автомобилист | 25/50/25, и Защита от травм (PIP или No Fault)

| Нет, см. Департамент страхования Канзаса |

Кентукки | Ответственность за телесные повреждения и имущественный ущерб, Защита от травм | 25/50/10 и 10 (защита от травм) | Нет, см. Kentucky Transportation Cabinet |

Луизиана | Ответственность за телесные повреждения и имущественный ущерб | 30/15/25 | Нет, см. Управление автотранспортных средств штата Луизиана |

Мэн | Ответственность за телесные повреждения и имущественный ущерб, незастрахованный / недостаточно застрахованный автомобилист | 50/100/25 плюс: | Нет, см. Департамент страхования штата Мэн |

Мэриленд | Ответственность за телесные повреждения и материальный ущерб, Защита от травм, незастрахованный автомобилист | 30/60/15 | Нет, см. Управление автотранспортных средств Мэриленда |

Массачусетс | Ответственность за телесные повреждения и материальный ущерб, Защита от травм, незастрахованный автомобилист | 20/40/5 и | Нет, см. Генеральный прокурор Массачусетса |

Мичиган | Ответственность за телесные повреждения и имущественный ущерб, Защита от травм | 20/40/10 | Нет, см. Департамент страхования и финансовых услуг |

Миннесота | Ответственность за телесные повреждения и имущественный ущерб, Защита от травм, Незастрахованный / недостаточно застрахованный автомобилист | 30/60/10, Ответственность, защита от травм

Незастрахованный автомобилист 25/50. | Нет, см. Департамент общественной безопасности Миннесоты |

Миссисипи | Телесные повреждения и материальный ущерб | 25/50/25 | Нет, см. Департамент страхования штата Миссисипи |

Миссури | Ответственность за телесные повреждения и имущественный ущерб, незастрахованный автомобилист | 25/50/10 и страхование незастрахованных автомобилистов в размере 25 000 долларов США за телесные повреждения на человека и 50 000 долларов США за телесные повреждения на каждое дорожно-транспортное происшествие | Нет, см. Налоговое управление штата Миссури |

Монтана | Ответственность за телесные повреждения и имущественный ущерб | 25/50/10 | Да, см. Montana Motor Vehicle Division |

Небраска | Ответственность за телесные повреждения и имущественный ущерб | 25/50/25 | Нет, см. Департамент автотранспортных средств Небраски |

Невада | Ответственность за телесные повреждения и имущественный ущерб | 15/30/10 | Нет, см. Департамент автотранспортных средств штата Невада |

Нью-Гэмпшир | Не требуется для приобретения автостраховки, но если вы это сделаете, существуют обязательные минимумы | 25/50/25 | Да, см. New Hampshire Division of Motor Vehicles |

Нью-Джерси | Ответственность за телесные повреждения и имущественный ущерб, Защита от травм | 15/30/5 и защита от травм в размере 15 000 долл. США | Нет, см. Департамент страхования и банковского дела |

Нью-Мексико | Ответственность за телесные повреждения и имущественный ущерб | 25/50/10 | Нет, см. Департамент автотранспортных средств штата Нью-Мексико |

Нью-Йорк | Ответственность за телесные повреждения и материальный ущерб, Защита от травм, незастрахованный автомобилист | 25/50/10 | Нет, см. Департамент автотранспортных средств Нью-Йорка |

Северная Каролина | Ответственность за телесные повреждения и имущественный ущерб | 30/60/25 | Нет, см. Департамент страхования Северной Каролины |

Северная Дакота | Ответственность за телесные повреждения и материальный ущерб, Защита от травм, незастрахованный автомобилист | 25/50/25, незастрахованный автомобилист должен быть 25 000 долларов на человека / 50 000 долларов за несчастный случай. | Нет, см. Департамент страхования Северной Дакоты |

Огайо | Продемонстрировать финансовую ответственность (FR) или поддерживать минимальную страховку | 25/50/35 | Да, см. Департамент автотранспортных средств штата Огайо, можно приобрести страховку на автомобиль или продемонстрировать финансовую ответственность |

Оклахома | Ответственность за телесные повреждения и имущественный ущерб | 25/50/25 | Нет, см. Департамент общественной безопасности Оклахомы |

Орегон | Ответственность за телесные повреждения и материальный ущерб, Защита от травм, незастрахованный автомобилист | 25/50/25 | Нет, см. Департамент транспорта штата Орегон |

Пенсильвания | Ответственность за телесные повреждения и имущественный ущерб, Защита от травм | 15/30/5 | Да, информацию о самостраховании см. В PennDOT |

Род-Айленд | Ответственность за телесные повреждения и имущественный ущерб, незастрахованный автомобилист | 25/50/25 | Нет, см. Отдел автотранспортных средств штата Род-Айленд |

Южная Каролина | Ответственность за телесные повреждения и имущественный ущерб, незастрахованный автомобилист | 25/50/25 | Нет, см. Департамент страхования Южной Каролины |

Южная Дакота | Ответственность за телесные повреждения и имущественный ущерб, незастрахованный автомобилист | 25/50/25 | Нет, см. Департамент общественной безопасности Южной Дакоты |

Теннесси | Ответственность за телесные повреждения и имущественный ущерб | 25/50/15 | Нет, см. Теннесси DMV |

Техас | Ответственность за телесные повреждения и имущественный ущерб | 30/60/25 | Нет, см. Департамент страхования Техаса |

Юта | Ответственность за телесные повреждения и имущественный ущерб, Защита от травм | 25/65/15 | Нет, см. Департамент страхования штата Юта |

Вермонт | Ответственность за телесные повреждения и имущественный ущерб, незастрахованный / недостаточно застрахованный автомобилист | 25/50/10 | Нет, см. Департамент автотранспортных средств штата Вермонт |

Вирджиния | Может либо приобрести минимальную ответственность, либо заплатить гонорар незастрахованному автомобилисту | 25/50/20 | Нет, информацию о вариантах оплаты для незастрахованных автомобилистов см. |